Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #360 : 10 Октября 2013, 19:56:18 » |

|

Валентин КАТАСОНОВДолг Америки: верхняя и нижняя части айсберга Америка сегодня переживает острейший финансово-бюджетный кризис. При этом достижение согласия по величине и структуре бюджетных расходов – необходимое, но недостаточное условие для того, чтобы граждане США могли облегченно вздохнуть. Другое обязательное условие – повышение потолка государственного долга не позднее 17 октября. Если потолок не повысить, то налоговых поступлений окажется недостаточно для покрытия согласованных и одобренных расходов. Бюджетную прореху можно закрыть только с помощью новых государственных заимствований, то есть дальнейшего наращивания государственного долга. Таким образом, в центре внимания оказывается вопрос о величине долга США, о том, как его подсчитывают и насколько можно доверять в этом отношении официальной американской статистике? Государственный долг США: официальная статистикаСегодня любой обыватель знает, что государственный долг США на данный момент равен 17 триллионам долларов. А некоторые даже запомнили, что это превышает валовой внутренний продукт США (по последним данным, 106% ВВП). Учет государственного долга ведет министерство финансов США, данные о его величине можно найти на официальном сайте этого министерства, данные пересматриваются раз в месяц (Public Debt Reports). Значения государственного долга США в режиме on-line можно посмотреть на счетчике долга США, доступ к которому имеется в Интернете. Под тем государственным долгом США, о котором сегодня говорят в СМИ, понимается долг федерального правительства США (The United States government debt). Другое его название – национальный долг США (The United States national debt). К государственному долгу США не относятся долги отдельных штатов, корпораций или физических лиц, даже гарантированные государством, а также финансовые обязательства правительства перед получателями социальной помощи в будущем. Более или менее надежная статистика государственного долга США имеется за последний век. В 1910 году в тогдашних долларах он был равен 2,65 млрд. долл., или около 8% ВВП. А вот накануне последнего финансового кризиса, в 2006 году ,его величина уже составила 8,5 трлн. долл., или 65% ВВП. Таким образом, за последние семь лет в абсолютном выражении государственный долг США увеличился в два раза, а в относительном – более чем в полтора раза (с 65% до 104% ВВП). То есть сегодня Америка по уровню государственного долга находится в гораздо более плачевном положении, чем накануне финансового кризиса. Уроки кризиса ей не пошли впрок. Совокупный долг США: официальная статистикаГосударственный долг США – лишь часть более общего долга, который часто называют совокупным долгом США ( The United States total debt). СМИ крайне редко публикуют данные о совокупном долге США. Отчасти по той причине, что цифры этого долга не столь надежны. Но главное – при всей их неточности они показывают истинную картину экономического положения ведущей страны мира. А картина получается довольно неприглядной: возникают сомнения, действительно ли Америка является ведущей экономикой мира.Основными компонентами совокупного долга США являются следующие: 1) государственный долг; 2) долг правительств штатов (state debt); 3) долг местных властей (local debt); 4) долг физических лиц (personal debt); 5) долг нефинансовых компаний (business debt); 6) долг финансовых секторов экономики (financial sectors debt). Один из официальных источников совокупного долга США - ежеквартальное издание Федеральной резервной системы США Financial Accounts of the United States. Flow of Funds, Balance Sheets and Integrated Macroeconomic Accounts» ( http://www.federalreserve.gov/releases/Z1/Current/z1.pdf). Согласно этому источнику, на середину 2013 года совокупный долг США составил 41,04 трлн. долл. Помимо государственного долга наиболее крупными компонентами были следующие (трлн. долл.): долг домашних хозяйств (примерно соответствует долгу физических лиц) – 12,97; долг нефинансовых компаний – 13,10; долг штатов и местных властей – 3,01; долг финансовых секторов – 13,91. Согласно данным ФРС, долг финансовых и нефинансовых секторов экономики США составил 27 трлн. долл., или 2/3 совокупного долга США. Общая величина совокупного долга США оказывается в 2,4 раза больше величины государственного долга США. Совокупный долг США, оцененный Федеральным резервом, оказывается равным примерно 250% ВВП. Совокупный долг США: альтернативные оценкиНеофициальные оценки совокупного долга США оказываются существенно выше приведенных выше данных ФРС. Большинство таких оценок находится в диапазоне от 60 до 70 триллионов долларов (по состоянию на нынешний год). Можно обратиться к показателям упомянутого нами «счетчика американского долга». Это не игрушка, как считают некоторые, а интеллектуальный продукт, в основу которого положена серьезная методология расчета. По состоянию на 6 октября 2013 года, он определил величину совокупного долга США в 60,00 трлн. долл. При этом на дисплее счетчика выделены следующие компоненты совокупного долга (трлн. долл.): государственный долг – 16,97; долг правительств штатов – 1,19; долг местных властей – 1,79; долг физических лиц – 15,87. «Нераспределенный остаток» оказался равным 24,18 трлн. долл. Можно предположить, что сюда входят долги финансового и нефинансового секторов экономики. На табло счетчика можно получить более детальную картину долга физических лиц. Основные составляющие этого долга (трлн. долл.): долг по ипотечным кредитам – 12,92; долг по кредитам на обучение – 1,03; долг по кредитным картам – 0,85. Счетчик дает также информацию об относительном уровне совокупного долга США: он равен 377% ВВП. Среди альтернативных оценок совокупного долга последнего времени можно назвать исследование Экономического университета Калифорнии (Сан-Диего) под руководством профессора Джеймса Гамильтона (опубликовано в августе 2013 года). В исследовании называется общая сумма долга США - 70 трлн. долл. Такая оценка совокупного долга учитывает так называемые «забалансовые операции и забалансовые долги органов государственного управления на федеральном, штатном и муниципальном уровнях. Примером забалансовых операций могут быть расходы, оплачиваемые из специальных (внебюджетных) фондов и не отражаемые в бюджетах федерального, штатного и муниципального уровней. Такие внебюджетные фонды могут заимствовать деньги на финансовых рынках под гарантии и поручительства правительств (органов власти), которые не отражаются в бюджетных обязательствах этих правительств. Забалансовыми в исследовании калифорнийских экономистов также называются те обязательства, которые включены в разные государственные программы, но финансирования этих программ бюджеты не предусматривают. Относительный уровень совокупного долга, рассчитанного калифорнийскими экономистами, - почти 440% ВВП. Социальные обязательстваОднако и оценки калифорнийских экономистов не дают полной картины совокупного долга США. Все перечисленные выше виды долгов экономисты и юристы обычно называют «рыночными долгами» (market debts), «контрактными долгами» (contract debts) и т.п. Это такие финансовые обязательства, которые зафиксированы в договорах, контрактах, юридических законах и иных актах. Очевидно, что в отношении таких долгов ведется скрупулезный учет, при необходимости осуществляется переоценка контрактных долгов с учетом рыночной ситуации (изменение процентных ставок по долговым бумагам и т.п.), реструктуризации долговых бумаг и т.д. Помимо них имеются такие долги, которые можно назвать «социальными обязательствами» (social liabilities). Речь идет об обязательствах государства перед своими гражданами в области пенсионного обеспечения, здравоохранения, пособий разным категориям лиц (безработным, малоимущим, многодетным матерям и т.п.). Причем это не только и не столько текущие обязательства (они могут отражаться в бюджетах и сметах внебюджетных фондов), сколько обязательства будущих периодов. Может быть, даже обязательства перед будущими поколениями, которые еще не родились. Выполнение таких будущих обязательств может предполагать создание специальных фондов (бюджетных и внебюджетных) накопительного характера. Два года назад профессор Бостонского университета Лоуренс Котликофф попытался сделать оценку совокупного долга США с учетом социальных обязательств государства в будущих периодах. Сфера научных интересов профессора сводится к демографической экономике. Котликофф даже разработал собственный метод экономического анализа – демографический учет - предусматривающий планирование государственного бюджета с учетом будущих периодов времени и демографической динамики. Получилось, что совокупные долги государства превышают 220 трлн. долл. (оценка по состоянию на 2011 год). Судя по всему, профессор Котликофф делал свои оценки долга, принимая во внимание широковещательную программу реформирования системы здравоохранения США, инициированную президентом Б. Обамой. Помимо социальных обязательств оценка Л. Котликоффа учитывает обязательства по военным и некоторым другим государственным программам (государственные заказы и закупки). Если американское государство ответственно перед обществом и желает выполнять свои финансовые обязательства в обозримой перспективе, ему необходимо самым решительным образом скорректировать нынешний бюджет США. Таково мнение Л. Котликоффа. Корректировка должна составить 12% ВВП (порядка 1,8 трлн. долл. по состоянию на 2011 год). Практически это означает, что государству следует на такую величину поднять налоги. Или же в таком же объеме сократить расходы бюджета США. Впрочем, возможна комбинация того и другого. По мнению профессора Котликоффа, никакое правительство не в состоянии сделать такой крутой разворот бюджетно-финансовой политики. Отсюда его резюме-приговор: Соединенные Штаты с точки зрения своей бюджетной позиции являются полным банкротом.Справедливости ради отметим, что методология учета совокупного долга Л. Котликоффа не столь уж уникальна, демографический фактор и отложенные социальные обязательства принимают во внимание и другие исследователи. Просто у бостонского профессора оценка является более детальной и радикальной. Между прочим, упомянутый выше счетчик долга США в дополнение к совокупному контрактному долгу дает также оценки социальных обязательств. По состоянию на 6 октября 2013 года, совокупные социальные обязательства США (американского государства) были равны 126,00 трлн. долл. Они складывались из следующих основных элементов (трлн. долл.): обязательства по медицинскому обслуживанию (medicare liability) – 87,41; обязательства по бесплатным и льготным рецептам (prescription liability) – 21,98; обязательства по социальному обеспечению (social security liability) – 16,61. Счетчик долга США, как видно, также учитывает обязательства по программе реформирования американского здравоохранения. Итак, счетчик долга дает нам объем совокупного контрактного долга США, равный 60 трлн. долл., и объем социальных обязательств, равный 126 трлн. долл. На сегодняшний день мы имеем величину так называемого консолидированного долга США, равную 186 трлн. долл. Относительный уровень этого консолидированного долга превышает нынешний годовой ВВП США в 11,6 раза… Заметим в заключение, что Конгресс США контролирует (или делает вид, что контролирует) лишь незначительную часть всего долга Америки, а более 90% консолидированного долга Соединённых Штатов конгрессменами не контролируется. Многие из этих «избранников народа» даже не подозревают о реальных масштабах задолженности Америки.http://www.fondsk.ru/news/2013/10/10/dolg-ameriki-verhnjaja-i-nizhnjaja-chasti-ajsberga-23330.html

|

|

|

|

« Последнее редактирование: 10 Октября 2013, 22:09:36 от Александр Васильевич »

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #361 : 10 Октября 2013, 21:16:00 » |

|

Назначение директора ФРС США Президент США Барак Обама объявил о назначении на пост главы Федеральной резервной системы США Джанет Йеллен. До этого она была заместителем председателя Совета управляющих ФРС. "Решение о том, кто сменит Бена Бернанке (предыдущего главу ведомства) является одним из самых важных экономических решений, которое мне приходится принимать как президенту, - подчеркнул Обама. - Это одно из самых важных назначений, производимых любым из президентов". Интрига вокруг выбора нового главы ФРС продолжалась до последнего момента, отмечает "Коммерсантъ". Полномочия нынешнего главы ФРС Бена Бернанке истекают 31 января 2014 года, и еще минувшим летом он заявил, что не будет выдвигать свою кандидатуру на следующий срок. При этом, как отмечали источники, шансы госпожи Йеллен эксперты оценивали не слишком высоко. Наиболее вероятным кандидатом считался экс-министр финансов США и бывший глава Национального экономического совета Лоуренс Саммерс. Однако неожиданно Саммерс попросил Обаму снять его кандидатуру. Как отмечается, основной причиной стали возражения представителей Демократической партии в сенате, обвинявших бывшего главу Минфина в недостатке решительности в ходе борьбы с последствиями финансового кризиса 2008 года. Как ожидается, Йеллен будет продолжать политику Бернанке на посту главу ФРС.  Тем временем, в Белом доме, разумеется, утверждают, что новое назначение никак не связано с продолжающимися в конгрессе дебатами в стиле клинч об утверждении федерального бюджета. Но в администрации Обамы уже говорят о том, что этот шаг президента вполне может добавить остроты в споры. Дело в том, что республиканцы уже заявили о том, что не готовы поддержать назначение Джанет Йеллен на ключевой экономический пост в стране. "Она была крайне нерешительна во всех вопросах, связанных с проведением кредитно-денежной политики, и, судя по деятельности Федрезерва, просто неспособна на жесткие меры", - пояснил один из наиболее влиятельных членов банковского комитета сенатор-республиканец Боб Коркер. В любом случае, новое назначение никак не способствует умиротворению в бюджетном конфликте... Борис Алексеев

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #362 : 13 Октября 2013, 09:36:40 » |

|

Валентин КАТАСОНОВЧем обеспечены долги Америки? В статье «Долг Америки: верхняя и нижняя части айсберга» был дан широкий диапазон оценок размера долга США. Сегодня страна снова стоит перед необходимостью повышать потолок государственного долга, иначе уже в ноябре экономика Америки впадет в кому. Однако есть ли пределы роста долга Соединённых Штатов? Чем этот долг обеспечен? Наконец, способна ли Америка свой долг обслуживать? Блеф американского ВВПЧаще всего степень долгового отягощения страны измеряют с помощью показателя отношения долга к годовому валовому внутреннему продукту. По официальным данным Министерства финансов США, уровень государственного долга страны на данный момент равен примерно 106% ВВП. Иначе говоря, даже если Америка прекратит всякую жизнедеятельность (не будет есть, пить, строить, ездить на автомобилях, отапливать помещения, производить оружие, воевать в разных частях света и т.п.), она не сможет в течение года закрыть свои государственные долги. США в отличие от многих других стран мира имеют такую структуру ВВП, которая показывает, что весь произведенный американской экономикой продукт потребляется. Лишь страны, у которых потребление меньше производства, могут что-то сберегать и за счет этого оплачивать свои долги. У многих стран периферии мирового капитализма эта доля ВВП находится на уровне 20-30% ВВП. За счет сберегаемой части ВВП они покрывают свои долговые обязательства (уплата процентов, погашение основной суммы долга). А у Америки указанная доля уже давно находится в районе нуля или имеет отрицательное значение. Это означает, что США потребляют больше, чем производят, то есть живут в долг, паразитируют за счёт других стран. А значит, ВВП США не может рассматриваться как обеспечение её долга. Даже если бы Америка могла сберегать 20 или 30% ВВП и направлять эту часть на погашение своих долгов, она вряд ли смогла когда-либо из этих долгов выпутаться. Во-первых, потому что государственный долг – лишь верхняя часть айсберга американских долгов. С учетом долгов всех секторов экономики (домашних хозяйств, штатов и муниципалитетов, финансового и нефинансового сектора), «забалансовых» обязательств властей, социальных обязательств государства долг Америки составляет не менее 1000 (одной тысячи) % ВВП. Во-вторых, потому, что значительная часть ВВП США сегодня представляет собой «пену». Лишь чуть более 1/5 части ВВП – продукт реального сектора экономики. Остальное – услуги финансового сектора, различных посредников и консультантов. Американские политические деятели называют это «постиндустриальным обществом». На самом деле это обыкновенное финансовое жульничество. А статистические службы США идут на поводу у финансовых спекулянтов и занимаются надуванием статистических пузырей на фондовом рынке, рынке недвижимости, других рынках. Серьезные кредиторы прекрасно умеют отличать «пену» от «твердого остатка», поэтому требуют у своих должников погашения не финансовой «пеной», а именно реальными ценностями. Конечно, «пена» сегодня присутствует в статистике многих стран мира (благодаря настойчивым стараниям экспертов МВФ, помогающих «совершенствовать» национальные системы статистического учета). Однако по признанию серьезных экспертов, именно статистика США сегодня вне конкуренции по масштабам фальсификации ВВП. Кстати, если, например, сравнивать США и Китай не по номинальным цифрам ВВП, а по «твердому остатку» (товары и услуги реального сектора экономики), то Поднебесная уже давно обошла Америку. Залог под названием «активы американской экономики»Серьезные кредиторы в первую очередь обращают внимание не на способность клиента генерировать какие-то финансовые потоки, с помощью которых он будет покрывать свои обязательства по кредиту, а на обеспечение выдаваемого кредита. Это может быть банковская гарантия, поручительство. Но чаще всего это имущество, или залог. Может быть у Америки, полностью проедающей свой валовой продукт, имеются серьезные запасы имущества, с помощью которого она может погасить свои обязательства? Совокупность всего имущества, созданного экономикой страны за предыдущие годы и десятилетия, плюс природные ресурсы, полученные страной от Бога, принято называть национальным богатством. Америка не ведет статистический учет всего национального богатства. Имеются лишь некоторые экспертные оценки. Лет десять назад ученые из Отделения экономики РАН подсчитали (на основе методик Всемирного банка) национальное богатство США, России, отдельных групп стран и всего мира (по состоянию на 2000 год). Так вот, национальное богатство США (вместе с природными ресурсами) было оценено в 24 трлн. долл. Оценка национального богатства России была в 2,5 раза выше, чем у Америки (прежде всего, за счет природных ресурсов). Понятно, что в ценах текущего 2013 года оценку национального богатства США следует поднять с учетом обесценения американского доллара. Примерно раза в четыре. Получится около 100 трлн. долларов. Этого хватит лишь на то, чтобы закрыть так называемые контрактные долги Америки. А на погашение всех долгов, включая социальные обязательства по медицине и пенсиям (мы их назвали «консолидированным долгом»), все равно не хватит. Кое-какие оценки отдельных элементов национального богатства (активов) США имеются в работах американских экономистов. В качестве примера можно привести опубликованную в конце прошлого года работу Джеймса Джексона «Соединенные Штаты как чистый должник нации: обзор международной инвестиционной позиции», которая была сделана по заказу нескольких американских конгрессменов (The United States as a Net Debtor Nation: Overview of the International Investment Position. James K. Jackson Specialist in International Trade and Finance. November 8, 2012 // Congressional Research Service // 7-5700). В исследовании Дж. Джексона приводятся следующие данные об активах США по состоянию на 2011 год (трлн. долл.): основной капитал частного сектора – 35,2, основной капитал государственного сектора – 11,2, финансовые активы американской экономики – 44,8, все активы американской экономики – 95,4. В этой раскладке почти половина активов американской экономики (47%) приходится на финансовые активы, которые можно отнести к «пене». «Твердые» активы (основной капитал) оценены в 46,4 трлн. долл. Это на уровне самых консервативных оценок всех «контрактных» долгов Америки. На покрытие социальных обязательств активов уже не хватит. Можно также привести оценку активов американской экономики, которая имеется в «счетчике долга США». По состоянию на начало октября 2013 года все активы США были равны 104,9 трлн. долл. Отдельные элементы этого показателя таковы (трлн. долл.): активы малого бизнеса – 8,5; активы корпораций – 20,1; активы домашних хозяйств – 76,3. Очевидно, что значительная часть активов приходится на «финансовую пену», но счетчик не производит разделения активов на финансовые и реальные. Мы приводили в прошлой статье оценку профессора Лоуренса Котликоффа, который считает, что консолидированный долг Америки в 2011 году превысил 220 трлн. долл. Таким образом, если верить данным счетчика, то активов американской экономики (включая финансовые активы) не хватит даже для покрытия половины консолидированного долга. Способны ли США обслуживать долг?Под обслуживанием долга понимается выплата процентов, начисляемых на основную сумму долга. Не только простые американцы, но даже многие политики имеют весьма смутное представление о том, насколько Америка способна обслуживать свои долги. Попробуем разобраться в самом простом вопросе: сколько Америка тратит на обслуживание официального государственного долга? Эти выплаты осуществляются из федерального бюджета США. В закончившемся 30 сентября финансовом году расходы на уплату процентов по государственному долгу США (процентные расходы) составили 220 млрд. долл. При общем объеме расходов федерального бюджета, равным примерно 3,5 трлн. долл., доля процентных расходов равна 6,2%. В принципе это довольно умеренный показатель на фоне того, что бывало в истории США. Так, в 1929/30 фин. году показатель процентных расходов правительства был равен 21,2%. Тогда в стране начался Великий кризис, правительство пыталось резко нарастить за счет заимствований свои бюджетные расходы для спасения американской экономики. А государственные заимствования, в свою очередь, породили беспрецедентно высокие процентные расходы. В 1947/48 финансовом году относительный уровень процентных расходов был равен 15,7%. Это – результат активных государственных заимствований в годы Второй мировой войны. Можно обратиться к последним годам. Например, в 2010/11 фин. году процентные расходы составили 454 млрд. долл., или 12,6% всех расходов федерального бюджета. Весьма серьёзный уровень. Для сравнения: в том же финансовом году бюджетные расходы Министерства обороны имели относительный уровень в 18,8%. То есть процентные расходы составили 2/3 от военных расходов США. С 2010/11-го по 2012/13 финансовый год государственный долг США увеличился на несколько триллионов долларов, а процентные расходы уменьшились в два с лишним раза. Всё просто. Снизились процентные ставки по государственным заимствованиям, потому что Федеральная резервная система включила на полную мощность печатный станок, назвав это «количественным смягчением». Если предложение денег увеличивается, то их цена неизбежно падает. Существуют различные объяснения, зачем Америке понадобились «количественные смягчения». Думаю, на первом месте стоит необходимость снабжения правительства дешевыми и почти бесплатными деньгами (ставка Федерального резерва уже давно держится на уровне 0,25%). Однако до бесконечности сидеть на игле «количественных смягчений» Америка не может. Об этом уже много раз напоминал председатель ФРС Б. Бернанке. Когда кончатся «количественные смягчения», поползут вверх процентные ставки, а затем начнется стремительный рост процентных расходов. Серьезные экономисты полагают, что при нормальных (не искаженных «количественными смягчениями») условиях уже к началу следующего десятилетия процентные расходы правительства США должны достичь планки в 1 триллион долларов. Можно также сослаться на Бюджетное управление конгресса США, которое прогнозирует, что в 2021 году процентные расходы превысят военные расходы страны. Впрочем, авторы подобных прогнозов говорят, что их расчеты носят гипотетический характер. Вероятность того, что США как единое государство доживут до начала следующего десятилетия далека от 100 %. Вероятность дефолта очень высока, а его экономические, социальные и политические последствия просчитать невозможно. Начисление и уплата процентов осуществляется не только по государственному долгу США, но также по долгам штатов, муниципалитетов, банков, корпораций, домашних хозяйств. В последние годы экспертами не раз делались попытки подсчитать общий объем расходов по обслуживанию всего долга США. Самая свежая оценка - 2,8 трлн. долл. В относительном выражении это 17,5% ВВП США. То есть стране для того, чтобы не погружаться еще глубже в долговое болото при сохранении нынешнего уровня потребления, необходимо иметь ежегодный прирост ВВП не менее 17,5%. Америка же с 2007 года, когда начался финансовый кризис, топчется на месте. В лучшем случае у неё нулевой прирост ВВП. Не надо быть пророком, чтобы заключить: Америку ждёт дефолт, причём не только по государственному долгу, но и по всем другим видам долгов…http://www.fondsk.ru/news/2013/10/12/chem-obespecheny-dolgi-ameriki-23344.html

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #363 : 13 Октября 2013, 10:01:55 » |

|

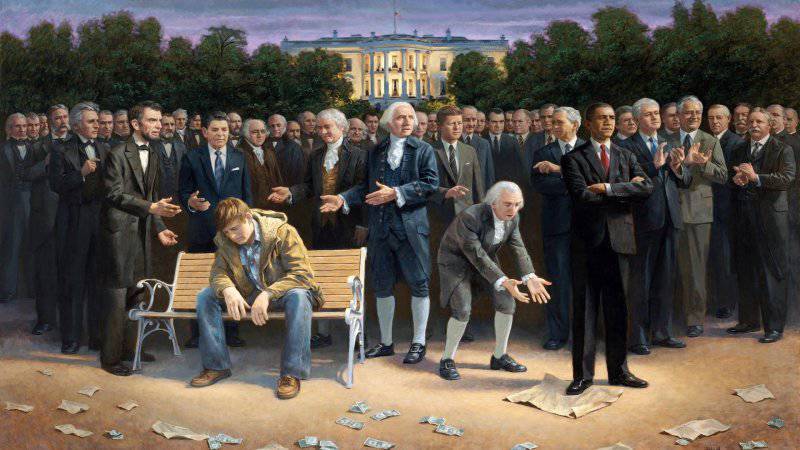

Америка, посмотрись в зеркало!Предупреждая о грядущем в октябре дефолте и кризисе, нобелевский лауреат Пол Кругман в «Нью-Йорк Таймс» облил ядовитой критикой республиканцев, шантажирующих Барака Обаму реформой здравоохранения — той самой, что в американском народе прозвали «Obamacare» (произносится либо с мягкой иронией, либо с презрением и пенным слюнотечением). Дело в том, что реформа эта оказалась камнем преткновения между республиканцами и демократами: если последние поддерживают Обаму, то первые считают, что богатые люди Америки вполне могут обойтись без поддержки своими кошельками тех медицинских преобразований, что касаются бедных. Республиканцы в Конгрессе натурально шантажируют президента: мол, позволим повысить потолок госдолга до 17 октября, если реформа будет отменена. Обама же поддаваться на шантаж отказывается. "Obamanation" - особо популярная картина художника Джона Мак-Нотона "Obamanation" - особо популярная картина художника Джона Мак-НотонаНеспособность поднять потолок государственного долга приведёт к пропуску платежей по существующему долгу правительства, отметил в недавней статье Пол Кругман. Это чревато страшными последствиями. Одно только предположение о том, что американские облигации утратят надёжность, означает нарушение финансовой системы. Подобный дефолт создаст огромный кризис, перед которым, пишет экономист, померкнет кризис, связанный с «Lehman Brothers» пятилетней давности. По мнению Кругмана, ни одна здравомыслящая политическая система не станет так рисковать. Но у нас, пишет он, нет здравомыслящей политической системы, у нас есть та система, при которой значительное число республиканцев считает, что они могут заставить президента Обаму отменить реформу здравоохранения, угрожая правительству «выключением» или дефолтом, или тем и другим. Рассуждения о политике и экономике этих людей Кругман называет «бредовыми». Республиканские радикалы, отмечает с иронией он, в целом выступают против научного консенсуса в вопросе изменения климата. Также многие из них отвергают теорию эволюции. Разве можно от этих людей ожидать, что они поверят экспертам, предупреждающим об опасности дефолта? Экономист и нобелевский лауреат отзывается о нынешних американских политиках, а также о тех, кто за них голосовал, как о безумцах. Из новостей известно, что 3 октября президент США отменил поездку на саммит АТЭС в Индонезию — виной тому «выключение» правительства. В отсутствие Обамы китайский лидер Си Цзиньпин произнёс на форуме речь, в которой имя Обамы ни разу не прозвучало — будто того «выключили» вместе с Америкой. Пока товарищ Си вещал на саммите и вёл кулуарные стратегические переговоры с товарищем Путиным, мистер Обама стращал республиканцев через родное телевидение. Помимо прочего, он заявил, что он не намерен идти на уступки относительно бюджета, сообщает канал «RT». В интервью «CNBC» президент США заявил: «Если у нас войдёт в привычку то, что одной партии можно заниматься вымогательством, то тогда ни один последующий президент не сможет эффективно управлять страной. Я знаю лишь то, что американский народ — и я вынужден признать, что бизнесмены тоже, — устал от постоянных переходов от кризиса к кризису». Очень интересное, заметим, деление населения США — на бизнесменов и собственно народ. Такой критический подход понятен: как раз бизнесмены, которые из-за пары долларов удавиться готовы, и выступают в большинстве против «Obamacare». К тому же в Конгрессе полно богатых республиканцев — точнее, очень богатых. Из-за «выключения» правительства Соединённым Штатам пришлось отменить и участие в переговорах по Трансатлантическому торгово-инвестиционному партнёрству, предусматривающему создание зоны свободной торговли между США и ЕС. Как передаёт «RT» со ссылкой на ИТАР-ТАСС, американская сторона сообщила: «Представитель США на торговых переговорах Майкл Фроман позвонил еврокомиссару по торговле Карелу Де Гюхту, чтобы с сожалением сообщить, что приостановка работы правительства США не позволит им принять участие во втором раунде переговоров по Трансатлантическому торгово-инвестиционному партнёрству, который должен состояться на следующей неделе в Брюсселе». Фроман сослался на то, что финансовые ограничения «делают невозможной отправку полноценной делегации переговорщиков». В такой мрачной обстановке забил тревогу американский министр финансов Джейкоб Лью. О заявлении министра рассказал корр. ИТАР-ТАСС Дмитрий Кирсанов. «В Конгрессе имеется большинство, готовое сделать правильную вещь: открыть правительство и добиться того, что мы не шагнём в пропасть», — сказал в эфире «Си-би-эс» глава американского Минфина. Министр финансов придерживается линии Обамы. Он дал понять, что администрация США не пойдёт на компромиссы с республиканцами. Дмитрий Бабич («Голос России») с иронией пишет: «…Обама отказался от любых компромиссов по госдолгу, а нижняя палата конгресса боится выпустить из рук это своё финансовое оружие. Ведь получив наконец деньги, Обама может отнестись к другим предложениям конгресса вполне по-черномырдински. Помните: «Мы все ваши предложения соберём и положим в одно место». "Забытый человек". Автор Джон Мак-Нотон - американский художник-патриот "Забытый человек". Автор Джон Мак-Нотон - американский художник-патриотАналитик напоминает, что американцы много лет потешались над подобными ситуациями у внешнеполитических партнёров. К примеру, они любили поучать российских чиновников в середине девяностых годов, когда между Ельциным и Думой часто велись бюджетные споры. «…Ну вот, не угодно ли, как говорят в Америке, попробовать собственное лекарство. Ибо, как говорили отцы-основатели, внешняя политика является всегда лишь отражением внутренней».Товарищ Бабич, по сути, посоветовал Америке посмотреться в зеркало. По мнению Владимира Жириновского — как всегда, однозначному, — США беднеют, и им грозит распад. Доллару как мировой ключевой валюте, соответственно, придёт конец. В интервью «Голосу России» лидер ЛДПР сказал: «Америка беднеет. Её экономическая ситуация ухудшается. Доллар как мировая валюта уже не имеет шансов на будущее. Поэтому в США борются две силы. Силы изоляционистов — они хотели бы, чтобы Америка ушла с Ближнего Востока, из Европы. И неоконсерваторы, которые хотели немножко бряцать оружием.

Поэтому в перспективе, конечно, Америка уйдёт отовсюду и будет жить, как Канада или Австралия. И пусть никто никому ни в чем не мешает! Это начало вот того кризиса, который был уже и в 1973 году, и 2008 году, и сейчас. И вот — замена долларов. А потом вообще доллар уйдёт. Поэтому у Америки будущего нет. Она должна распасться».Что касается грядущего дефолта, то, по словам Жириновского, таковой случится «обязательно». Если в реакции лидера ЛДПР на споры между республиканцами и демократами в США можно уловить торжествующие нотки, то Кристин Лагард, глава МВФ, полна тревоги. Шутка ли: Америка может выключить не только Европу, но и весь мир! Если американские политики не сумеют избежать дефолта, глобальной экономике может быть нанесён серьёзный ущерб. Об этом сказала на днях Кристин Лагард, слова которой приводит «Интерфакс» со ссылкой на «Би-би-си». «Приостановка работы правительства плоха сама по себе, но отказ от повышения потолка госдолга будет гораздо хуже и может очень серьёзно навредить не только экономике США, но и мировой экономике в целом, — сказала руководительница фонда, выступая перед студентами Университета Джорджа Вашингтона. — Поэтому критически важно решить этот вопрос как можно быстрее».Впрочем, в последние дни по ТВ, в Интернете, в печатных СМИ выступило немало экспертов. Далеко не все пророчат США, а заодно и планете Земля, катастрофу — по крайней мере, такую, что сожрёт мировые финансы за две последние недели октября. Америка может удержаться на плаву, продолжая максимально сокращать все программы подряд и отказываясь от будущего долгового финансирования в принципе. По меньшей мере это означает поворот остеохондрозной американской шеи в сторону зеркала. Кого увидит в зеркале Америка? Тех глупцов и безумцев, о которых с презрением написал Кругман? Тех вздорных менторов, в своём глазу бревна не чующих, над которыми посмеялся Бабич? Может, тех политических неудачников, общим портретом которых мог бы послужить Барак Обама — президент кризисного времени, человек, ставший лицом капиталистической нестабильности? Недаром в журнале «Тайм», когда перед наступлением 2013-го года печатали на обложке Обаму, подобрали чернокожему президенту чуть ли не чёрный — трагический — фон… Олег Чувакинhttp://topwar.ru/34429-amerika-posmotris-v-zerkalo.html

|

|

|

|

|

Записан

Записан

|

|

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #365 : 13 Октября 2013, 10:40:28 » |

|

Бывший мэр Детройта сел в тюрьму Бывший мэр Детройта Кваме Килпатрик приговорен к 28 годам лишения свободы по обвинению в коррупции. Выступая в суде, он признал, что несет значительную часть ответственности за плачевное экономическое положение города и проблемы его жителей. Согласно материалам расследования, занимая пост мэра, К.Килпатрик ежегодно тратил в среднем на 840 тыс. долларов больше, чем позволяла его зарплата, и путешествовал по стране на частных самолетах, пишет РБК со ссылкой на BBC. По словам прокурора, вместо того, чтобы попытаться помочь Детройту, оказавшемуся на краю финансовой пропасти, мэр тратил казенные деньги на путешествия, дорогие гольф-клубы и занятия йогой. Как отмечает Первый канал, Килпатрик, приложивший руку к плачевному состоянию американской автомобильной столицы, ушел в отставку по самой банальной причине - из-за любовной интриги с подчиненной. И уже только потом выяснились все остальные "подвиги" мэра-коррупционера. Пост мэра К.Килпатрик занимал в 2002-2008 годы. В марте 2013 года присяжные признали бывшего градоначальника виновным в мошенничестве, вымогательстве и налоговых преступлениях. Напомним, минувшим летом муниципалитет города Детройта, штат Мичиган, подал заявку о признании города банкротом для спасения от многомиллиардных долгов. Индустриальный центр Америки станет крупнейшим городом в стране, объявившим о финансовой несостоятельности. До этого крупнейшим американским городом-банкротом считался Стоктон, в котором живут около 300 тысяч человек, объявивший о своей несостоятельности в июне 2012 года. Как сообщается, процесс признания города банкротом официально запустил менеджер по кризисному управлению адвокат Кевин Орр, который ранее руководил процессом вывода из долга автомобильного производителя Chrysler. Губернатор Рик Снайдер заявил, что вариант с банкротством ему не нравится, но – делать нечего - назвал его одним из действенных механизмов для выправления финансовой ситуации в городе. А экономическая ситуация в Детройте действительно аховая… Дефицит городского бюджета составляет около 20 млрд долларов. Причем, больше 11 млрд долларов являются необеспеченными, в том числе пенсии и пенсионное медицинское обслуживание 30 тысяч бюджетных сотрудников города. По плану выхода из глубокого кризиса, большинство кредиторов смогут получить лишь центы на каждый вложенный доллар, а муниципальные работники - менее 10% от пенсионных и страховых выплат. Борис Алексеевhttp://www.segodnia.ru/content/129512

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #366 : 17 Октября 2013, 09:58:52 » |

|

США: дефолт переносится Вслед за сенатом США палата представителей одобрила документ, предусматривающий возобновление финансирования госучреждений и повышение лимита госдолга. Документ теперь отправлен на утверждение президенту Бараку Обаме, который, как отмечают западные информагентства, заявил о готовности подписать его. Как пишет "Российская газета", в контролируемом демократами сенате законопроект поддержал 81 сенатор, в то время как против высказались лишь 18. В палате представителей, где республиканское большинство долгое время блокировало предложения администрации, "за" документ проголосовало 285 конгрессменов, а "против" 144 конгрессмена. Временное финансирование правительства будет восстановлено на срок до 15 января, однако уже к 13 декабря законодатели будут обязаны принять полноценный бюджет на 2014 год. Потолок госдолга будет повышен до уровня, позволяющего не возвращаться к этому вопросу до 7 февраля. При этом будет создан двухпартийный комитет, который займется комплексным согласованием бюджетных вопросов.  Президент страны Барак Обама ранее заявил, что подпишет проект бюджета "сразу же после того, как он попадет к нему на стол", отмечает "РБК daily". Также 17 октября должны быть погашены гособлигации на общую сумму 120 млрд долларов. Еще 93 миллиарда американские власти должны погасить 24 октября. Как отмечается, инвестфонд Fidelity Investments ранее сообщил, что "в качестве меры предосторожности" распродал все госбонды с погашением в конце октября и начале ноября из своего портфеля. Напомним, в начале октября в международном рейтинговом агентстве Fitch сообщили, что кредитному рейтингу США грозит пересмотр, если правительство не повысит потолок по госдолгу. Накануне из этого агентства пришло сообщение о том, что рейтинг США все-таки отправлен на пересмотр с негативным прогнозом. До сих пор агентство Fitch ни разу в истории не понижало кредитный рейтинг США с максимального значения. В 2011 году на такой шаг пошло другое крупнейшее агентство Standard & Poor's: тогда рейтинг был понижен на одну ступень, с "AAA" до "AA+". Причиной этого также стало приближение государственного долга США к потолку и излишне затянувшиеся попытки конгрессменов и администрации президента договориться о его повышении. По оценке рейтингового агентства Standard & Poor's, "шатдаун" обошелся американской экономике в 24 млрд долларов. Николай Телепневhttp://www.segodnia.ru/content/129783

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #367 : 17 Октября 2013, 10:58:52 » |

|

Михаил ВасильевАмерика не справляется с уличными бандами Правительство США совершило необдуманный шаг, решив сэкономить на стражах порядка Правительство США совершило необдуманный шаг, решив сэкономить на стражах порядкаКриминальная хроника США пестрит информацией об уличных перестрелках. В разборках банд все чаще страдают подростки, причем далеко не всегда они оказываются случайными жертвами. Что происходит на улицах американских городков и как дети оказываются втянуты в бандитские разборки, выяснили волонтеры североамериканского офиса Стрингерского бюро международных расследований, материал которых публикуют «Аргументы и факты». Эксперты, опрошенные волонтерами СБМР, считают, что правительство США совершило необдуманный шаг, решив сэкономить на стражах порядка и сократив количество полицейских по всей стране. Это привело к крайне печальным последствиям. «Сегодня в Чикаго, например, на одного копа приходится до 500 бандитов. Неудивительно, что этот город в числе мировых лидеров по количеству убийств. Он обгоняет по этому показателю даже Мехико и Сан-Паулу», – пишет Майкл Снайдер, журналист и автор книги «Начало конца». Организованная преступность довела Штаты до того, что в некоторых районах люди стали бояться выходить на улицу. Еще в 2005 году ФБР признало уличные банды наряду с терроризмом главной угрозой национальной безопасности Америки. Но вот уже восемь лет американское правительство не может ничего поделать с этой проблемой. Сегодня только по официальным данным в Америке функционирует около 33 000 банд, членами которых являются в общей сложности 1,4 миллиона человек! В их число не входят потенциальные члены преступных группировок – например, недавно освободившиеся зэки. Около половины всех насильственных преступлений совершается в США членами банд, а в некоторых регионах этот показатель составляет 90%. Кроме того, в последнее время замечена новая тенденция: помимо традиционного рэкета и торговли наркотиками и оружием, группировки стали заниматься торговлей людьми, «крышеванием» проституции. А некоторые бандиты перешли и на более «высококвалифицированные» преступления – кредитные мошенничества, кража персональных данных, фальшивомонетничество. От попадания в банду не застрахован никто. Лидеры преступных сообществ быстро сообразили, что удобнее всего вербовать новобранцев в школах. Каждый пятый американский школьник получает предложение вступить в банду, а большинство новичков связывают свою жизнь с преступностью в 10-12 лет. Иногда вербовщики банд «обрабатывают» даже пятилетних первоклашек. По данным доклада «Борьба с юношеским насилием», подготовленного для Конгресса США, школы в настоящее время занимают четвертое место среди «рекрутинговых центров» преступных группировок. Джошуа Вашингтон, в течение семи лет состоявший в банде AVLN и недавно условно-досрочно освобожденный, рассказал волонтерам Стрингерского бюро международных расследований о том, как вербуют новобранцев: «Достаточно предложить цветному парнишке доставить посылку по нужному адресу и пообещать за это 100 долларов. Назавтра он приходит, чтобы получить деньги. А когда получаешь на руки сотню, отказаться от еще одного предложения почти невозможно. К дармовым деньгам привыкают быстро». Банды пользуются тем, что психика ребенка в этом возрасте неустойчива, он хочет чувствовать себя взрослым, а принадлежность к какой-либо структуре помогает ему решить проблему с самоидентификацией, которая свойственна тинейджерам. Кроме того, карманных денег детям не хватает: ведь многие родители лишились работы, а найти подработку для подростка в послекризисный период почти невозможно. Сегодня в группе риска оказалось практически все молодое поколение Америки. Что же делать в такой ситуации властям? Логично было бы предложить направить все финансирование в министерство внутренних дел, а именно расширить штаты полицейских, ужесточить контроль за порядком на улицах, постоянное патрулирование. Но для этого нужны деньги, которых у правительства США нет. В Детройте, городе-банкроте, распустили отдел по борьбе с организованной преступностью, потому что на него не хватает средств; в Лос-Анджелесе из тюрем выпускают насильников и убийц из-за того, что их не на что содержать… Страх за свое будущее и неуверенность даже в сегодняшнем дне – вот что осталось от «американской мечты». Между тем общая численность молодежных банд уже сравнялась с армией США, и многие бандиты успели отслужить в армии, получив навыки ведения боевых действий и владения оружием. Если, по мере нарастания последствий кризиса, банды начнут тотальную криминальную войну, кто может быть уверен в том, что у правительства Соединенных Штатов хватит сил дать им достаточный отпор?.. http://www.km.ru/v-rossii/2013/10/16/mirovoi-finansovyi-krizis-i-ego-posledstviya/723051-amerika-ne-spravitsya-s-malo

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #368 : 18 Октября 2013, 10:41:43 » |

|

Валентин КАТАСОНОВСпектакль под названием «Пересмотр потолка государственного долга США» Закончился очередной акт спектакля под названием «Пересмотр потолка государственного долга США», который разыгрывается в Вашингтоне уже на протяжении нескольких десятилетий. Почти три недели центральной темой мировых СМИ был бюджетный кризис и возможный дефолт США. В одной связке рассматривались две проблемы: отсутствие у страны с 1 октября государственного бюджета и исчерпание лимита государственных заимствований. Лишь поздно вечером 16 октября по местному времени палата представителей конгресса США одобрила компромиссный проект бюджета, позволяющий повысить потолок госдолга страны и избежать, таким образом, технического дефолта, а также возобновить работу правительственных учреждений. За законопроект были поданы голоса 285 конгрессменов, против — 144. Ранее, 16 октября, этот документ одобрил сенат США. Главная идея спектакля: Америка может и должна наращивать свои государственные заимствования. Эта идея уже овладела массами. Людям внушили, что другого выхода из бюджетного кризиса нет. Мол, если потолок поднять, правительство США сможет разместить внутри страны и за рубежом новую партию казначейских бумаг, получить необходимые деньги и за счет этих вливаний сформировать федеральный бюджет. Вопрос о том, надо или не надо повышать потолок государственного долга, даже не обсуждается… Все споры и дискуссии вращаются вокруг частных вопросов. Каким может (должен) стать новый потолок долга? Что смогут выторговать республиканцы в обмен на свое согласие повысить потолок? Не следует ли отменить потолок и наращивать государственный долг без оглядки? Необходимость повышения потолка государственного долга США признают обе главные политические партии Америки, к его немедленному пересмотру взывали банкиры Уолл-стрит и Лондонского Сити. К этим призывам присоединились такие страны, как Китай и Япония, которые в совокупности держат американских казначейских бумаг на сумму около 2,4 трлн. долл. и опасаются, что эти бумаги обесценятся. К тому же призывало и рейтинговое агентство «Фитч», которое предупредило о возможном понижении рейтинга Америки. К пересмотру лимита заимствований подталкивал и Международный валютный фонд, где справедливо полагают, что так называемый «технический дефолт» по обязательствам правительства США спровоцирует мировой финансовый кризис. Немногие оппоненты, критикующие политику наращивания государственных заимствований обращают внимание на то, что государственный долг в последние десятилетия растет по экспоненте. Если экстраполировать прошлые тенденции изменения государственного долга на средне- и долгосрочную перспективу, то американская экономика должна рухнуть. Долг государства – результат несбалансированного федерального бюджета. Величина государственного долга США на любой момент времени – нарастающий итог дефицитов и профицитов бюджетов всех предыдущих лет. На протяжении истории федеральный бюджет Америки не раз сводился с дефицитом. Однако затем наступали времена профицитных бюджетов, за счет которых удавалось погашать часть государственного долга. Например, с конца 1930-х до середины 1940-х гг. Америка имела большие дефициты федерального бюджета, что было обусловлено многократным ростом военных расходов. Государственный долг неуклонно нарастал. Если в 1930 г. он составлял 16,6% ВВП, то в 1940 г. он был уже равен 52,4% ВВП, а в 1946 г. достиг рекордной (и пока непревзойденной) планки в 121,2% ВВП. Сведение бюджетов с профицитом после окончания Второй мировой войны позволило Америке начать плавное снижение относительного уровня государственного долга: в 1950 г. он был равен 94,0%, в 1960г. – 56,0%, а в 1970 г. – 37,6%. Америка вступила в фазу хронических бюджетных дефицитов с конца 1960-х гг. Они были спровоцированы войной США во Вьетнаме и быстрым ростом военных расходов. С приходом в Белый дом президента Р. Рейгана Вашингтон провозгласил новую экономическую политику, которую позднее стали называть «рейганомикой». Важным элементом этой политики стал как раз рост государственного долга. Если в 1980 г. государственный долг США был равен 909 млрд. долл., то в 1990 г. он уже составил 3206 млрд. долл., т.е. увеличился в 3,5 раза. В относительном выражении государственный долг в этот период увеличился с 33,4% до 55,9% ВВП. Некоторые добросовестные американские экономисты обратили внимание на то, что в это время в Америке полностью прекратился экономический рост. Цифры прироста ВВП США, показываемые официальной статистикой, - полный блеф. Эти цифры демонстрируют не прирост производства товаров и услуг, а прирост их потребления. Это товары и услуги, которые Америка приобретает за счет заимствований у других стран. За последние 45 лет Америка лишь четыре раза имела бюджет с превышением налоговых доходов над расходами. Это были годы президентства Б. Клинтона: 1998, 1999, 2000, 2001 гг. В эти годы наступила передышка в наращивании государственного долга и даже некоторое снижение относительного (не абсолютного) его уровня. Так, в 2000 г. он был равен 58,0%, а в 2001 г. – 57,4%. Прошлое десятилетие – период ярко выраженного роста государственного долга. В 2001 г. в абсолютном выражении долг составил 5,77 трлн. долл., а в 2011 г. - 15,14 трлн. долл., рост в 2,6 раза. В относительном выражении долг увеличился с 57,4% до 100,0% ВВП. Американская экономика при президентах Дж. Буше-мл. и Б. Обаме окончательно подсела на иглу заимствований, утратила стимулы развития. Летом 2011 г. некоторая часть трезвомыслящих республиканцев сумела настоять тогда на том, что повышение потолка на 2,5 трлн. долл. должно сопровождаться обязательством администрации и демократов, поддерживающих президента, снизить за время действия лимита долга суммарные расходы федерального бюджета на ту же сумму. Администрация этого обещания не выполнила, что обострило противостояние на Капитолийском холме в октябре сего года. Некоторые считают, что не только снизить, но даже заморозить уровень государственной задолженности США сейчас уже не представляется возможным. Однако это не так. За последние пять лет ежегодный дефицит федерального бюджета устойчиво превышал 1 трлн. долл. Это, грубо говоря, примерно 1/3 расходов федерального бюджета. Значит, если федеральное правительство не будет прибегать к заимствованиям, то для обеспечения сбалансированного бюджета необходимо снизить расходы примерно на 1/3. Расчеты экспертов показывают, что такое сокращение вполне возможно. Причем для этого не надо даже доходить до «технического дефолта». К сожалению, альтернативные варианты выхода Америки из бюджетно-финансового кризиса не обсуждались ни на Капитолийском холме, ни в американских СМИ. Специалистам эти варианты известны: а) повышение налоговой базы бюджета; б) сокращение бюджетных расходов; в) покрытие дефицита бюджета с помощью денежной эмиссии, организуемой казначейством (выпуск казначейских билетов). У большинства американских конгрессменов очень короткая память. Они даже не помнят некоторые законы, которые принимались в США совсем недавно. Прежде всего, это Закон о сбалансированном бюджете и контроле за дефицитом в чрезвычайных условиях, принятый в 1985 году. Ещё он называется Законом Грэмма – Рудмана – Холлингса (Gramm – Rudman – Hollings Act). Закон ограничил принятие актов, увеличивающих расходы и уменьшающих доходы, включительно до 1998 года. Впоследствии закон был дополнен общим законом о бюджетном согласовании от 1993 года. Упомянутый закон никто не отменял, но о нем почему-то сегодня не вспоминают. При наличии политической воли президент и конгресс США могли бы не только заморозить уровень государственной задолженности США, но даже начать снижать ее. Прецедентов в американской истории достаточно. Один из них – снижение абсолютных размеров государственного долга после окончания Второй мировой войны. Еще более впечатляющий пример относится к 30-м годам XIX века, когда президент Эндрю Джексон, ярый противник создания центрального банка в США, вошел в историю своей страны не только тем, что сумел закрыть существовавший в то время центральный банк, но и тем, что благодаря решительным мерам довёл государственный долг США до нуля. Сегодня в Америке не часто вспоминают своего легендарного Эндрю Джексона. Фактически национальный герой Америки оказался в информационной блокаде. А ведь история борьбы Эндрю Джексона против банкиров могла бы раскрыть американцам глаза на события октября 2013 года на Капитолийском холме. Стало бы понятно, почему обсуждались одни варианты выхода из финансово-банковского кризиса и всячески замалчивались другие. Ответ прост: потому что решение, только что принятое конгрессом США, продиктовано хозяевами Федеральной резервной системы. Государственный долг – эффективный инструмент, с помощью которого финансовые олигархи держат под своим контролем и президента, и правительство, и «народных избранников». http://www.fondsk.ru/news/2013/10/18/spektakl-pod-nazvaniem-peresmotr-potolka-gosudarstvennogo-dolga-usa-23463.html

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #369 : 19 Октября 2013, 13:03:59 » |

|

Валентин КАТАСОНОВJ.P.Morgan Chase как предвестник грядущего кризиса События в мире финансов развиваются все более динамично. Один скандал сменяется другим. Особенно высока концентрация финансовых скандалов в Америке. Не успел завершиться очередной акт бесконечного спектакля под названием «Повышение потолка государственного долга США», как СМИ переключились на скандальную информацию о деятельности самого крупного банка Уолл-стрит – J.P.Morgan Chase. По величине активов (2,3 трлн. долл.) этот банк занимает второе место в мире (после британского банка HSBC), имея свои филиалы и дочерние структуры в 60 странах. Как сообщается на сайте банка, он обслуживает каждого шестого американца. В сентябре 2013 года закончились судебные и внесудебные разборки банка Джей-Пи Морган Чейз (далее для краткости – Чейз) с финансовыми регуляторами США и Великобритании. Выяснилось, что в 2012 году банк Чейз делал то же самое, что в прошлом десятилетии делал скандально известный банк Леман Бразерс. А тот, как известно, занимался сокрытием своих убытков, искусственным завышением прибылей, в конечном счете обманом клиентов, партнеров и финансовых регуляторов. В общей сложности трейдеры Леман Бразерс сумели замаскировать убытки на сумму 50 млрд. долл. Пять лет назад банк рухнул, спровоцировав мощную волну финансового кризиса в Америке, которая распространилась по всему миру. Американские и английские финансовые регуляторы обвинили Чейз в некачественном надзоре за работой своих сотрудников и в обнародовании ложных сведений о сделках в 2012 г. Судебный процесс над банком Чейз получил название «Дело лондонского кита». Трейдеры лондонского подразделения банка наделали 6,2 млрд. долл. убытков, при этом они сумели их замаскировать, завысив стоимость портфеля кредитных деривативов. Мошенничество имело место в подразделении, которое как раз было призвано уменьшать риски банка и улучшать контроль над депозитами. Операции с деривативами лондонского подразделения, принесшие миллиардные убытки, совершались якобы в целях хеджирования компании от рисков. Британское подразделение Чейз скупило столь крупный пакет неликвидных деривативов, что главный его трейдер - Бруно Иксил - получил прозвище Лондонский Кит, мутящий воду на рынке. Банк позднее признал, что лондонские трейдеры играли ради получения выгоды, используя в своих операциях застрахованные государством банковские депозиты. В общей сложности Чейз согласился выплатить пяти финансовым регуляторам в виде компенсаций и штрафов более 1 млрд. долл., в том числе (млн. долл.): Комиссии США по ценным бумагам и биржам – 200; Инспекции по контролю за финансовыми организациями Британии – 220; Управлению контролера по денежному обращению США – 300; Федеральной резервной системе США (ФРС) – 200; Федеральной комиссии США по торговле фьючерсными контрактами – 100. Конечно, компенсации, штрафы и судебные издержки банка не выглядят огромными на фоне его астрономических финансовых показателей (обороты, операционная и чистая прибыль), но сами судебные и несудебные тяжбы отрицательно отражаются на рейтингах банка, нанося ему трудно поддающиеся расчетам убытки. Да и официальные прибыли банка с учетом вскрытых махинаций оказываются «дутыми». Где гарантия, что махинации банка исчерпываются лишь историей Лондонского Кита? Может быть, реально у банка не прибыли, а убытки? Чейз – типичный представитель банковского сообщества Уолл-стрит. Детонатором банковского и финансового кризиса может оказаться любой обитатель Уолл-стрит, даже если он проходит под номером 1. 17 октября СМИ сообщили, что Джей-Пи Морган Чейз вводит для своих корпоративных клиентов ограничения на снятие со счетов наличности и запрет на перевод средств за пределы страны. Руководители банка вынуждены были подтвердить эту новость… Согласно уведомлениям, которые банк начал рассылать клиентам около недели назад, лимит операций с наличностью на каждом счету устанавливается в размере 50 тыс. долларов за отчетный период, то есть за месяц. Имеется в виду “общая сумма” вкладов наличными деньгами и снятия наличных денег со счетов в отделениях банка или через его банкоматы. Объявленные банком меры нанесут удар, прежде всего, по малому и среднему бизнесу США. Для многих компаний станет теперь невозможной сколько-нибудь значительная покупка акций за рубежом. В головную боль превратится и выплата жалованья сотрудникам. Некоторые комментаторы уже поспешили высказать предположение, что малый и средний бизнес – лишь начало. Мол, Чейз и другие банки Уолл-стрит скоро доберутся и до крупных корпораций. Причины введений новых ограничений в уведомлении не разъясняются. В самом банке ссылаются на “новые требования закона” в США и говорят, что соблюдать их начинают “первыми в стране”. Возникает вопрос: о каких «новых требованиях закона» говорит руководство банка Чейз? Насколько известно, никаких «новых требований закона» на этот счёт в Америке нет. Некоторые комментаторы предположили, что Чейз якобы начал претворять в жизнь некие новые законодательные требования по ограничению вывоза капитала из страны. В это также верится с трудом. Для того чтобы ограничивать экспорт капитала за рубеж, в США до сих пор избегали применять административные методы, практикуются методы косвенного характера. Так, принятие в 2010 году закона FATCA (закон о налогообложении иностранных счетов) можно рассматривать как средство ограничения вывоза капитала, т.к. этот закон снижает привлекательность зарубежных инвестиций для американского бизнеса. США на протяжении нескольких десятилетий предпринимали попытки хоть как-то ограничить вывоз капитала, но всегда рассматривались мягкие методы ограничений - прежде всего, основанные на дополнительном налогообложении иностранных инвестиций. У меня есть две версии происшедших событий. Первая версия основана на учете того факта, что банк Чейз только что был подвергнут серьезной «экзекуции» со стороны сразу пяти финансовых регуляторов. «Обжегшись на молоке», банк начал «дуть на воду». Стал всячески демонстрировать свою способность и свое желание выполнять все инструкции финансовых регуляторов. Все эти документы очень объемные и крайне путаные, они преследуют самые разные цели - борьбу с отмыванием грязных денег, предотвращение финансирования терроризма, контроль над коррупцией, предупреждение уклонений от уплаты налогов и т.д. и т.п. Для того чтобы быть в глазах финансовых регуляторов безукоризненным, банк вообще не должен осуществлять операций с наличными деньгами и проводить трансграничных денежных переводов. Не исключаю, что именно такую «ревность» в деле исполнения инструкций и решил проявить банк. Может быть, для того, чтобы не допустить новых расследований со стороны финансовых регуляторов и переключить энергию последних на другие банки. Однако мне кажется более убедительной другая версия: банк готовится к кризису. А банковский кризис – это набеги клиентов, которые хотят снять свои деньги в наличной форме. Хотя Чейз и идет под №1 на Уолл-стрит, однако не уверен, что все для него хорошо закончится. История с банком Леман Бразерс показала, что формула банковского мира Too Big to Fail («Слишком большой, чтобы обанкротиться») может иметь исключения. Чейз учел опыт Кипра. Напомню, что для спасения банков на этом острове ЦБ Кипра обязал все банки ввести жесткие ограничения на снятие наличных через кассы и банкоматы, а также установил запрет на вывод средств из банков на зарубежные счета. Чейз может не дожидаться каких-то указаний сверху, начинает принимать защитные меры самостоятельно. А если банковский кризис начнется, то наверняка будет использована апробированная на Кипре схема конфискации банковских депозитов. Вот и пытается Чейз удержать то, что потом потребуется для конфискации. Чейз здесь выступает предвестником грядущего банковского кризиса Америки. http://www.fondsk.ru/news/2013/10/19/jpmorgan-chase-kak-predvestnik-grjaduschego-krizisa-23497.html

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #370 : 26 Октября 2013, 22:59:50 » |

|

Валентин КАТАСОНОВКому должны США? (I) Не только виды долгов, возникающих и накапливаемых в американской экономике, но и основные группы должников хорошо известны. Это федеральное правительство, штаты и муниципальные власти, финансовый и нефинансовый сектора экономики, сектор домашних хозяйств (долги физических лиц). И здесь встаёт интересный вопрос: кому должны все эти должники? Государственный долг: «рыночная» и «нерыночная» компонентыНесмотря на то, что экономическая и финансовая статистика США считается одной из наиболее полных и детальных, она не раскрывает многих секретов, касающихся держателей американского долга… Приходится ориентироваться преимущественно на экспертные оценки. Лишь по одной группе долга – долга федерального правительства США (государственного долга) имеется необходимая статистика держателей долга. Источниками информации является ежеквартальный статистический обзор Федеральной резервной системы США, называемый Flow of Funds Accounts, и ежемесячный статистический сборник Министерства финансов Treasury Bulletin. Государственный долг США, прежде всего, делится на две категории: 1. Долги, держателями которых являются покупатели долговых бумаг казначейства США на финансовом рынке. В первую очередь это казначейские облигации (treasury securities) и казначейские векселя (treasury bills). Это так называемые рыночные долги. 2. Долги, держателями которых выступают различные внебюджетные социальные фонды и бюджетные организации (U.S. Government Accounts). Правительство занимает как бы у самого себя. Просто перекладывает из одной кубышки, которая называется «фонды», в другую кубышку, которая называется «федеральный бюджет». Или увеличивает непогашенные обязательства перед бюджетными организациями. Эти долги характеризуются особым способом оформления и учета, они в отличие от казначейских бумаг не обращаются на рынке. Это долги, порождаемые заимствованиями внутри государственного сектора, так называемые нерыночные долги (nonmarketable debts). Отметим, что крупнейшим нерыночным кредитором американского казначейства является фонд The Old-Age and Survivors Insurance Trust Fund. Фактически его можно рассматривать как подразделение казначейства с самостоятельным балансом. Пакет бумаг на балансе фонда – около 2,5 трлн. долл. Государственные долги, оформленные казначейскими бумагами, быстро растут в последние годы – как в абсолютном, так и относительном выражении. Вот их объемы (трлн. долл.; на конец года): 2008 г. – 6,14; 2009 г. – 7,59; 2010 г. – 9,17; 2011 г. – 10,24; 2012 г. – 11,39. На середину 2013 года они составили 11,71 трлн. долл. То есть за период с 2008 года по настоящее время долг, оформленный казначейскими бумагами, вырос почти в два раза. В 2008 году в общем объеме государственного долга на долг, оформленный казначейскими бумагами, пришлось 65,2%. А в середине 2013 г. доля казначейских бумаг в государственном долге выросла до 75%. Иногда в СМИ и даже экономической литературе возникает путаница в цифрах из-за того, что в одних публикациях под государственным долгом понимаются обе категории обязательств федерального правительства США, а в других - лишь обязательства, оформленные в виде казначейских бумаг. Основные категории держателей казначейских бумаг СШАТеперь обратимся к структуре государственного долга, оформленного в виде казначейских бумаг, по основным видам держателей долга. Такие держатели делятся на иностранных (нерезиденты) и американских (резиденты). Американские, в свою очередь, подразделяются на держателей финансового сектора экономики и держателей нефинансового сектора. В финансовом секторе отдельно выделяются: Федеральная резервная система США (Федеральные резервные банки) и все остальные организации. Доля иностранных держателей казначейских бумаг (%, на конец года): 2008 г. – 52,9; 2009 г. – 48,4; 2010 г. – 48,6; 2011 г. – 48,8; 2012 г. – 48,9; 2013 г. (середина года) – 47,9. Доля финансового сектора США среди держателей казначейских бумаг (%, на конец года): 2008 г. – 36,0; 2009 г. – 33,9; 2010 г. – 32,6; 2011 г. – 38,7; 2012 г. – 37,3; 2013 г. (середина года) – 38,2. Доля прочих держателей (нефинансового сектора) США (%, на конец года): 2008 г. – 11,1; 2009 г. – 17,7; 2010 г. – 18,8; 2011 г.- 12,5; 2012 г. – 13,8; 2013 г. (середина года) – 13,9. Доля ФРС среди держателей казначейских бумаг (%, на конец года): 2008 г. – 7,8; 2009 г. – 10,3; 2010 г. – 11,1; 2011 г. – 16,2; 2012 г. – 14,7; 2013 г. (середина года) – 16,6. Доля финансовых организаций США за исключением ФРС (%, на конец года): 2008 г. – 28,2; 2009 г. – 23,6; 2010 г. – 21,5; 2011г. – 22,5; 2012 г. – 22,6; 2013 г. (середина года) - 21,6. В состав прочих финансовых организаций входят различные инвестиционные фонды (прежде всего взаимные фонды), негосударственные пенсионные и социальные фонды, депозитно-кредитные организации (банки), страховые компании и т.д. Внутренние держатели казначейских бумаг СШАВ популярной литературе и публицистике даётся обычно несколько упрощенная схема государственных заимствований США. Говорится о том, что якобы основным держателем казначейских бумаг выступает Федеральная резервная система США. Якобы двенадцать Федеральных резервных банков (из которых самым крупным выступает ФРБ Нью-Йорка) «на корню» скупают все выпуски этих бумаг. Мы же видим, что еще в начале финансового кризиса доля эта была весьма скромной. В конце 2008 года на балансе ФРС находилось казначейских бумаг на сумму 484,5 млрд. долл., или около 8 процентов всего объема таких бумаг. В середине 20013 года бумаг у ФРС было уже 2.159,5 млрд. долл., или 16,6%. Для справки отметим, что в истории США бывали моменты, когда доля ФРС во владении казначейскими бумагами превышала нынешний уровень. Например, в середине 1970-х гг. доля ФРС достигла 23% (в абсолютном выражении – 75 млрд. долл.). При сохранении нынешних тенденций, полагают эксперты, к концу 2014 года доля ФРС во владении казначейскими бумагами может возрасти до 20%. В немалой степени росту доли ФРС способствовали программы так называемых количественных смягчений. Однако следует иметь в виду, что эти программы нацелены в первую очередь не на скупку казначейских бумаг, которые относятся к разряду высококачественных финансовых инструментов, а на приобретение на финансовом рынке США «мусорных» облигаций. Иначе говоря, роль ФРС в обеспечении государственных заимствований сводится не только и не столько к прямым покупкам казначейских бумаг, сколько к созданию условий для таких покупок другими сегментами американской экономики. ФРС обеспечивает замещение в балансах банков и других финансовых и нефинансовых организаций «мусорных» бумаг казначейскими облигациями. ФРС проводит спасательную операцию двойного назначения: во-первых, спасаются банки и другие частные организации, которые до сих пор не могут прийти в себя после финансового кризиса; во-вторых, происходит спасение правительства. Мы не знаем, происходит ли эта спасательная операция стихийно или же она жестко регулируется Федеральным резервом. Но думаю, что, скорее всего, имеет место строго управляемый процесс. Прежде всего, выкуп «мусорных» бумаг производится в обмен на обязательство банка приобрести на вырученные деньги бумаги казначейства. Кстати, другие активные операции ФРС также могут иметь «связанный» характер. Например, Федеральный резервный банк предоставляет кредит частному американскому банку в обмен на обязательство последнего приобрести определенное количество казначейских бумаг. Без подобного рода объяснения трудно поверить, чтобы банки, инвестиционные фонды, страховые компании и другие финансовые и нефинансовые организации США в добровольном порядке приобретали бумаги – хотя и надежные, но с символической процентной ставкой. Тем более что с учетом обесценения доллара эта ставка фактически является отрицательной. Речь идет о том, что все финансовые и нефинансовые компании кроме налогов должны еще платить правительству дань в виде «добровольно-принудительной» покупки казначейских облигаций. Эксперты признают, что ФРС прямо или косвенно обеспечивает приобретение 35-40% всех бумаг американского казначейства, а в рамках США (без иностранных покупателей) – 70-80%. Всего на конец первого квартала 2013 года, по официальным данным Министерства финансов США, в руках всех категорий американских держателей находилось рыночных и нерыночных долгов правительства США на сумму 11.047,4 млрд. долл. Объем рыночных долгов (казначейских бумаг) у американских держателей в этот момент составил 6.362,6 млрд. долл. Среди этих держателей (млрд. долл.): ФРС – 1.972,0; депозитно-кредитные организации (банки) – 341,4; частные пенсионные фонды – 457,7; пенсионные фонды штатов и местных властей – 229,0; взаимные фонды – 946,4; страховые компании – 263,3; правительства штатов и власти муниципалитетов – 474,5; прочие держатели – 1.678,2. Последняя из названных групп очень пестрая, включает в себя компании и организации нефинансового сектора экономики (корпорации, малый и средний бизнес), физических лиц, иные виды фондов (в том числе персональные трастовые фонды банков), брокеров и дилеров, иные виды инвесторов. Обратим внимание на скромную роль банков среди американских держателей рыночного долга: на них приходится лишь немногим более 5% всех казначейских бумаг в пределах США. А еще в середине 2008 года, когда в Америке раскручивался маховик финансового кризиса, на балансах американских банков было казначейских бумаг и того меньше - около 100 млрд. долл. Сегодня эта сумма увеличилась более чем в 3 раза. Некоторые эксперты считают такое увеличение «откатом» банков за те громадные суммы (в общей сложности около 2 трлн. долл.), которые были потрачены правительством на спасение банковской системы США в период финансового кризиса. (Окончание следует)http://www.fondsk.ru/news/2013/10/26/komu-dolzhny-usa-i-23633.html

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #371 : 27 Октября 2013, 22:52:34 » |

|