Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #435 : 26 Октября 2015, 23:14:09 » |

|

Замедление экономики пугает американские компании Компании США в квартальной отчетности предупреждают о сокращении капиталовложений и выражают обеспокоенность потенциальным ослаблением роста американской экономики, пишет The Wall Street Journal. Подобные сообщения поступают из самых разных секторов — перерабатывающей промышленности, ТЭК, потребительского сектора. «Промышленная среда находится в состоянии рецессии. Меня не интересуют, что говорят об этом другие», — заявил инвесторам и аналитикам финдиректор компании Fastenal Co. Дэниэл Флорнесс. По его словам, треть из 100 крупнейших клиентов Fastenal, производящей крепежные элементы для промышленности и строительства, сократили расходы более чем на 10%, а пятая часть — более чем на 25%. Сaterpillar на прошлой неделе ухудшила прогноз прибыли из-за слабого спроса на тяжелое оборудование, а 3M Co. объявила об увольнении 1,5 тыс. сотрудников, или 1,7% от общего числа персонала, в связи с замедлением роста выручки. Впервые за шесть лет — со времен мирового кризиса и рецессии в США — прибыль и выручка компаний снижаются одновременно. Аналитики в среднем ожидают сокращения прибыли на акцию корпораций из списка S&P 500 на 2,8%, выручки — на 4%. Некоторые американские компании несут существенные убытки из-за резких колебаний валютных курсов. Так, производитель потребительских товаров Kimberly-Clark Corp. ожидает, что неблагоприятные курсовые разницы ухудшат его годовую прибыль на 25%, а Johnson & Johnson прогнозирует замедление годового роста продаж на 7 процентных пунктов по той же причине. Рост промышленного производства в США в сентябре был самым слабым более чем за два года: в 11 секторах наблюдалось сокращение активности, лишь 7 отраслей сообщили о росте. http://rusvesna.su/economy/1445879345

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #436 : 28 Октября 2015, 11:52:10 » |

|

Промышленный сектор США близок к рецессии Поступающая статистика по американской экономике продолжает указывать на замедление активности. Вышедшие данные по заказам на товары длительного пользования, деловой активности в секторе услуг и потребительской уверенности в США оказались слабыми. Поступающая статистика по американской экономике продолжает указывать на замедление активности. Вышедшие данные по заказам на товары длительного пользования, деловой активности в секторе услуг и потребительской уверенности в США оказались слабыми.Новые макроэкономические показатели, опубликованные во вторник, 27 октября, подтвердили опасения по поводу охлаждения экономики США. Заказы на товары длительного пользования в США в сентябре 2015 г. снизились на 1,2% по сравнению с аналогичным периодом прошлого года. В своей клиентской записке главный экономист финансовой компании Investment Technology Group Стив Блитц прокомментировал опубликованные цифры: «Промышленный сектор США близок к рецессии и, скорее всего, уже оказался бы в рецессии, если бы не сохранялась устойчивая динамика в автомобильном производстве. Поток поступающих данных говорит в пользу того, что первое повышение процентных ставок со стороны ФРС состоится лишь весной следующего года».Во вторник также вышли данные по деловой активности в сфере услуг США. По оценкам компании Markit (PDF), индекс деловой активности в сфере услуг снизился с 55,1 пункта в сентябре до 54,4 пункта в октябре. Это самое слабое значение индекса с января 2015 г., пишет Вести Экономика. Среди американских потребителей также отмечено ухудшение настроений. Показатель потребительской уверенности, по данным компании Conference Board, в октябре снизился до уровня 97,6 пункта по сравнению с сентябрьскими значениями в 102,6 пункта. Вышедшие данные стали новым подтверждением наметившихся негативных тенденций в экономике США: в августе и сентябре уже было отмечено падение промышленного производства, а также усиление дефляционного давления. Согласно оценкам экономистов, опрошенных агентством «Рейтер», в III квартале темпы роста ВВП экономики США замедлятся до 1,6% по сравнению с показателями за II квартал в 3,9%. По ряду оценок, темпы роста американской экономики в III квартале будут еще ниже. В частности, экономисты Федерального резервного банка Атланты пересмотрели свои прежние оценки в сторону более низких значений. Согласно прогнозной модели GDP Now темпы роста ВВП США в III квартале 2015 г. составят лишь 0,8%. Первая предварительная оценка по ВВП США за III квартал будет опубликована в четверг, 29 октября. Стоит добавить, что представители ряда крупных промышленных компаний уже высказали свои опасения по поводу охлаждения американской экономики. По данным издания Wall Street Journal, в производственном секторе США ожидают затяжного падения продаж и прибылей, «которое продолжится до конца текущего и в начале следующего года». http://rusvesna.su/economy/1446009521http://www.vestifinance.ru/articles/63770

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #437 : 28 Октября 2015, 12:28:28 » |

|

Потолок госдолга США снова будет повышен до 2017 года О достижении важного компромиссного соглашения по вопросу повышения потолка госдолга США заявил министр финансов Джейкоб Лью, передает РИА Новости. "Как вы знаете, лидеры конгресса достигли важнейшего компромиссного межпартийного предварительного соглашения по бюджету. Это соглашение будет действовать два года, поднимет лимит долга, и наши обязательства будут выполняться", — рассказал Лью. В то же время министр критично отозвался о некоторых пунктах достигнутого соглашения. Так, Лью считает "непростой ситуацией" запланированную экономию средств на финансировании программы оказания медицинской помощи для пожилых людей. Следует отметить, что еще днем ранее в Белом доме Джош Эрнест отказался комментировать первую, появившуюся в СМИ информацию, о возможном повышении потолка госдолга, сославшись на то, что документ еще окончательно не согласован. Примечательно, что американский минфин ежемесячно, начиная с марта текущего года, шлет в Конгресс запрос о повышении лимита госдолга, мотивируя это тем, что расходная часть бюджета страны «уперлась» в существующий ныне порог - 18,1 триллиона долларов. http://politrussia.com/news/potolok-gosdolga-ssha-960/

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #438 : 04 Ноября 2015, 15:37:58 » |

|

Валентин КАТАСОНОВ Долг американской экономики ничем не обеспечен В октябре Федеральная резервная система, которая занимается отслеживанием уровня задолженности американской экономики, пересмотрела свои оценки и увеличила совокупный долг США сразу на 2,7 трлн. долл. – с 59,4 до 62,1 трлн. долл. (по состоянию на середину 2015 года). В относительном выражении совокупный долг вырос с 330% до 350% ВВП. Сделано это было незаметно. Были изменены формы статистической отчетности, общая цифра долга США теперь не приводится. Для специалистов, впрочем, не представляет особой сложности такую цифру получить. Известная консультационная компания McKinsey в феврале 2015 года обнародовала доклад по долговой ситуации в мире на 2014 год. Если в 2000 г. уровень мирового долга составлял 246% мирового ВВП, то к началу финансового кризиса в 2007 году он уже достиг, по данным McKinsey, 269% ВВП. И вот на середину 2015 года ФРС дает данные, на фоне которых бледнеют оценки McKinsey. В ежеквартальных статистических обзорах ФРС имеется статистика не только по долгам, но и по нефинансовым активам основных секторов американской экономики. Оценка долгов по отношению к нефинансовым активам дает более наглядную картину, чем оценка долгов по отношению к ВВП. Важны именно нефинансовые, физические, реальные активы, которые в отличие от активов финансовых имеют внутреннюю стоимость. К финансовым активам сегодня, мягко выражаясь, отношение у кредиторов и заимодавцев настороженное, сами банкиры называют их «финансовой пеной». Между прочим, по данным ФРС, величина финансовых активов всех секторов американской экономики составляет астрономическую сумму 203 трлн. долл. (12-кратное превышение годового ВВП США). Примечательно, что на уровне штатов и местных властей пока имеет место превышение активов над долгами. А вот на уровне федерального правительства прослеживаются негативные тенденции, даже несмотря на то, что после финансового кризиса 2007-2009 гг. Белый дом, американское казначейство (Министерство финансов), Конгресс США объявили о жесткой бюджетной политике. Активы федерального правительства за 2010-2015 гг. увеличились лишь на 0,28 трлн. долл., а долги по кредитам и займам – почти на 4 трлн. долл. В середине 2015 года чистый долг федерального правительства составил 11,25 трлн. долл. против 7,84 трлн. долл. в конце 2010 г. Если в 2010 году долги превышали активы в 3,56 раза, то в 2015 году - уже в 4,47 раза. С точки зрения критериев оценки финансового положения обычной компании федеральное правительство США – безнадежный банкрот. И процедуру его банкротства надо было начинать давно. Однако то, что мы находим в официальных статистических данных ФРС и Минфина США, не даёт исчерпывающей картины американского государственного долга. Скрупулезно отслеживается лишь статистика государственного долга, создаваемого кредитами и займами, размещаемыми в виде облигаций и других ценных бумаг. Но ведь имеются и другие обязательства. Например, обязательства в связи с выполнением социальных программ, выплатой бюджетникам заработной платы, пенсионерам – пенсий, безработным – пособий и т.п. Здесь объемы невыполненных бюджетных обязательств растут, как снежный ком. Попробуем посмотреть, как выглядит долговая позиция американской экономики в целом (все сектора). Вот распределение нефинансовых активов по секторам на середину 2015 года (трлн. долл.): федеральное правительство – 3,24; правительства штатов и местные власти – 10,00; домашние хозяйства – 30,22; некорпоративный бизнес нефинансового сектора – 12,09; некорпоративный бизнес финансового сектора – 0,02. Итого на нефинансовые активы всех фигурирующих здесь секторов экономики приходится 55,57 трлн. долл. Нефинансовых активов явно не хватает на покрытие всех долгов, покрытие составляет лишь 89%. Крупной составляющей активов американской экономики оказываются активы корпоративного бизнеса, они измеряются показателем рыночной стоимости (капитализации) акций компаний и банков. На середину 2015 года показатель капитализации корпоративного сектора экономики составил 29,60 трлн. долл. Но в настоящее время акции на фондовом рынке сильно переоценены, рынок перегрет, на нем надуваются пузыри. Если за корпорациями нефинансового сектора экономики еще стоят реальные физические активы, то за банковскими корпорациями таких физических активов почти нет. По оценкам ФРС, рыночная капитализация банковских корпораций составила 7,46 трлн. долл. Вместе с тем при самой либеральной оценке физические активы банковских корпораций могут измеряться не триллионами, а в лучшем случае сотнями миллиардов долларов. По оценкам ФРС, банки, не имеющие статуса корпораций (акционерных компаний), располагают реальными активами в размере лишь 16,6 млрд. долл. Что касается корпораций нефинансового сектора, то их капитализация оценена в 22,14 трлн. долл. Учитывая, что на рынке акций нефинансовых корпораций сегодня надувается пузырь, лучше обратиться к более ранним оценкам. Так, в конце 2010 года рынок акций нефинансовых корпораций не был еще перегрет, суммарная капитализация составляла 14,36 трлн. долл. Ее и можно взять в качестве ориентира, более объективно отражающего балансовую стоимость реальных активов. То есть Федеральный резерв завысил оценку активов корпоративного сектора примерно в два раза. По нашим оценкам, нефинансовые активы всего корпоративного сектора можно принять равными 14,50 трлн. долл., а совокупные нефинансовые активы всех секторов экономики США в середине текущего года составили около 60 трлн. долл. Это уже не покрывает всех долгов американской экономики по кредитам и займам. Идём дальше. Чтобы оценить чистые активы американской экономики, статистические службы ФРС учитывают чистые требования всех секторов экономики США к нерезидентам. Если чистые требования со знаком «плюс», то чистые активы (и национальное богатство) США увеличиваются. Если со знаком «минус», то чистые активы США уменьшаются. Так вот, чистые требования США к нерезидентам были оценены как минус 5,47 трлн. долл. Иначе говоря, это чистый долг всех секторов американской экономики перед другими странами. Справка: финансовые требования американских резидентов к нерезидентам составили в середине 2015 г. 17,51 трлн. долл. Встречные требования нерезидентов к американским резидентам равнялись 23,40 трлн. долл. Такое нездоровое соотношение держится уже многие годы, и это яркое проявление паразитизма США. Из полученной нами выше оценки реальных активов американской экономики (60 трлн. долл.) следует вычесть чистый внешний долг США в размере 5,47 трлн. долл. После этой операции мы получим чистые реальные активы американской экономики, равные примерно 54,5 трлн. долл. Их и можно рассматривать как реальное обеспечение долгов американской экономики. Получаем: степень покрытия долгов американской экономики реальными активами составляет лишь 87,5%. Если бы к экономике США применялись такие же подходы, как к обычным компаниям, то корпорацию America Inc. надо было бы подвергнуть если не банкротству, то уж точно - санации. Этот осторожный вывод мы делаем на основе статистики ФРС, которая отслеживает далеко не все долги. Из альтернативных оценок совокупного долга последнего времени можно назвать исследование Экономического университета Калифорнии (Сан-Диего) под руководством профессора Джеймса Гамильтона (опубликовано в августе 2013 года). В этом исследовании общая сумма долга США в конце 2012 года определяется в 70 трлн. долл. (для сравнения: оценка ФРС на тот же момент времени - 57,4 трлн. долл.). Такая оценка совокупного долга учитывает так называемые забалансовые операции и забалансовые долги органов государственного управления на федеральном, штатном и муниципальном уровнях. Согласно расчётам Д.Гамильтона, относительный уровень совокупного долга США достигал в 2012 году почти 440% ВВП страны. Однако и оценки калифорнийских экономистов не дают полной картины. Все перечисленные выше виды долгов экономисты и юристы обычно называют «рыночными долгами» (market debts), «контрактными долгами» (contract debts) и т.п. Это финансовые обязательства, которые зафиксированы в договорах, контрактах иных юридических документах и связаны с движением ссудного капитала. В отношении таких долгов ведется тщательный учет, при необходимости осуществляется переоценка контрактных долгов с учетом рыночной ситуации (изменение процентных ставок по долговым бумагам и т.п.), реструктуризации долговых бумаг и т.д. Помимо этого имеются долги, которые можно назвать «социальными обязательствами» (social liabilities). Речь идёт об обязательствах государства перед своими гражданами в области пенсионного обеспечения, здравоохранения, пособий разным категориям лиц (безработным, малоимущим, многодетным семьям и т.п.). Это не только текущие обязательства, но и обязательства будущих периодов. Исследований по вопросам социального долга США в последние годы было много. Одно из последних - доклад авторитетного вашингтонского Института Катона (автор - Майкл Таннер), опубликованный в 2015 году. Согласно этому докладу, государственный долг США в 2014 году составил не 18 трлн. долл. (как указано на сайте ФРС), а 91 триллион долларов. «Это происходит потому, что они не включают в нее необеспеченные обязательства по таким программам, как социальное и медицинское страхование. И хотя они не отражаются в официальном балансе страны, тем не менее, они представляют собой юридические обязательства правительства США. Ожидающийся дефицит по этим программам увеличивает госдолг до непостижимых 91 триллиона долларов», - сообщает Институт Катона. Обратим внимание: в докладе речь идет о необеспеченных социальных обязательствах. Власти о таких обязательствах быстро забывают. С учетом всех имеющихся соображений по расчёту совокупного долга США можно с полной уверенностью утверждать, что корпорации America Inc. никакие санации уже не помогут. Соединённые Штаты Америки – полный банкрот. http://www.fondsk.ru/news/2015/11/03/dolg-amerikanskoj-ekonomiki-nichem-ne-obespechen-36519.html

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #439 : 06 Ноября 2015, 11:20:17 » |

|

Патрик БьюкененГрядущее банкротство Америки Американские демографические и экономические реалии не дают оснований для оптимизма, полагает Патрик Бьюкенен Американские демографические и экономические реалии не дают оснований для оптимизма, полагает Патрик Бьюкенен«Неужели хорошие времена навсегда закончились?» — жаловался в 1982 году Мерл Хаггард в своей песне. Оказалось, что не навсегда. Собственно говоря, в тот момент они уже возвращались — в ближайшем будущем нас ожидали рейганомика, возрождение американского духа и конец холодной войны, пожиравшей наши жизни. Однако кто бы ни победил сейчас на выборах, демографические и экономические реалии не дают нам оснований для оптимизма. В период с 1946 по 1964 годы родились 79 миллионов человек. Это было самое большое, самое образованное и самое успешное поколение в истории Америки. Билл Клинтон и Джордж Буш-младший, рожденные в 1946 году, принадлежат к его первой волне. В чем же проблема? Представьте себе, что 75 миллионов из этих 79 доживут до 66 лет. Это означает, что с 2030 года на пенсию ежегодно будут уходить почти 4 миллиона беби-бумеров. То есть, в течение следующих 18 лет 11 тысяч новых пенсионеров из этого поколения смогут претендовать на программы Medicare и соцобеспечения. Прибавьте к этому иммигрантов из той же возрастной категории, учтите, что бумеры живут дольше, чем «Великое поколение» и «Молчаливое поколение», и мы получим скорый и неминуемый рост расходов на крупные социальные программы. Чтобы обеспечить пенсионеров обещанным медицинским обслуживанием, придется сокращать выплаты и льготы и поднимать налоги. Вдобавок, мы уже в четвертый раз подряд сталкиваемся с дефицитом нашего почти четырехтриллионного бюджета на сумму более 1 триллиона долларов. Сбалансировать такой бюджет без сокращения расходов на оборону и социальные программы не получится. Повсюду — в Калифорнии, в Висконсине, в Нью-Йорке — мы видим этот же процесс на уровне штатов. Власти замораживают зарплаты, снижают пенсии, отменяют проекты. Калифорния и Иллинойс находятся на грани дефолта. Такие города, как Детройт, Бирмингем, Стоктон и Сан-Бернардино, уже пересекли эту грань. Если говорить о национальной обороне, то вопрос в том, как долго мы сможем позволить себе тратить на нее больше, чем вся следующая десятка стран вместе взятая? И как долго мы сможем продолжать защищать множество стран, находящихся за полмира от нас? Сколько еще войн стоимостью в триллионы долларов, вроде Иракской и Афганской, мы сможем вести на заемные деньги? Более того, эпоха больших национальных проектов для нас закончилась. У Франклина Рузвельта были Новый курс и Вторая мировая, у Эйзенхауэра — дорожное строительство, у Кеннеди — космическая программа, у Линдона Джонсона — «Великое общество», у Рейгана — наращивание вооруженных сил и снижение налогов, у Буша — две войны и опять же снижение налогов, у Обамы — Obamacare. Однако у нас больше нет денег на такие вещи. До самого горизонта простираются одни долги и дефициты. Европа уже находится там, куда мы движемся. На юге Старого Света — в Испании, Италии и Греции — политика экономии начинает угрожать общественному порядку. Страны севера Европы, в свою очередь, больше не хотят платить за чужие социальные гарантии. Власти разного уровня в США тратят 40% от ВВП, в то время как на долю налогов приходится всего 30% . Это означает, что необходимо поднимать налоги и сокращать госрасходы. Единственная альтернатива этому — уничтожить долг, обесценив доллары, в которых он номинирован, с помощью организованной ФРС инфляции. Однако ограбить своих кредиторов можно только один раз. После этого никто больше не даст тебе в долг. Существует и еще одно обстоятельство, о котором редко говорят. Работники, приходящие на смену бэби-бумерам, в значительной мере принадлежат к меньшинствам. Чернокожие и латиноамериканцы сейчас составляют 30% населения, и их доля продолжает быстро расти. Во многих городах количество не заканчивающих школу представителей этих двух меньшинств приближается к 50%, а у многих из тех, кто все же выпускается, показатели по математике, чтению и естествознанию остаются на уровне седьмого, восьмого или девятого класса. Могут ли они вносить в современную экономику такой же вклад, как бэби-бумеры, показывавшие на вступительных тестах в 1960-х и 1970-х годах едва ли не лучшие результаты в истории страны? В глобальной перспективе наши академические показатели катятся к уровню Третьего мира. Сейчас все говорят о том, как повысить результаты тестов. Однако, несмотря на рекордные и продолжающие расти вложения в образование в пересчете на каждого учащегося, никто пока не знает, как этого добиться. Кроме того, если бумеры в основном рождались в семьях, в которых отец и мать состояли в браке и жили вместе, в латиноамериканской среде коэффициент внебрачной рождаемости составляет 53%, а в афроамериканской — 73%. Среди белых бедняков и рабочих он сейчас достиг 40% — то есть почти вдвое превышает уровень чернокожей Америки в 1965 году, в котором Пэт Мойнихэн (Pat Moynihan) опубликовал свой доклад о кризисе черной семьи. При этом между коэффициентом внебрачной рождаемости и коэффициентами употребления наркотиков, непосещения школы, преступности и попадания в тюрьмы существует очевидная корреляция. Некоторых из нас часто обвиняют в том, что мы, как пастушок из сказки, все время кричим: «Волки, волки!» Но не стоит забывать, что однажды волки, действительно, пришли. Об авторе: Патрик Бьюкенен — автор книги «Величайшее возвращение: как Ричард Никсон поднялся после поражения и создал новое большинство» (The Greatest Comeback: How Richard Nixon Rose From Defeat to Create the New Majority).http://www.km.ru/economics/2015/11/05/prezidentskie-vybory-v-ssha/766402-gryadushchee-bankrotstvo-ameriki

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #440 : 06 Ноября 2015, 13:41:51 » |

|

Америка занимается рэкетомПо мнению экономиста Валентина Катасонова, США держатся на плаву благодаря средствам силового давления, а не сильной экономике В понедельник, 2 ноября, президент США Барак Обама, как и ожидалось, подписал бюджет на 2016 год, чем обезопасил финансовую систему страны от коллапса, который мог возникнуть, если бы потолок госдолга не был бы повышен, как это предусматривает главный финансовый документ, сообщает РИА Новости. В понедельник, 2 ноября, президент США Барак Обама, как и ожидалось, подписал бюджет на 2016 год, чем обезопасил финансовую систему страны от коллапса, который мог возникнуть, если бы потолок госдолга не был бы повышен, как это предусматривает главный финансовый документ, сообщает РИА Новости.

Церемония подписания документа прошла в Белом доме в присутствии журналистов, что становится в некотором роде медиа-стилем действующей администрации США при утверждении или отклонении особо значимых законопроектов.

За годы президентства Барака Обамы государственный долг США вырос почти вдвое, и это та часть наследия нынешнего американского президента, о которой он предпочитает молчать, сообщает газета The Washington Times.

«Когда президент Обама будет утверждать новый двухгодовой бюджетный план, основное внимание будет сфокусировано на той части его наследия, о которой он не любит говорить: он — человек 20 триллионов долларов», — пишет газета.

Издание имеет в виду, что согласно новому бюджетному соглашению лимит госдолга США будет расширен, что позволит казначейству США занять к концу президентства Обамы еще примерно 1,5 триллиона долларов. В настоящий момент госдолг США уже составляет 18,15 триллиона долларов.

Таким образом, с окончанием срока своего президентства Обама оставит страну с 20-триллионным госдолгом.

The Washington Times отмечает, что, когда Обама стал президентом США в 2009 году, национальный долг США составлял 10,6 триллиона долларов.

30 октября Сенат США принял бюджетное соглашение, согласно которому лимит госдолга будет автоматически повышаться до марта 2017 года, а также закрепляющий двухлетний план бюджета на увеличение военных и внутренних расходов до 80 миллиардов долларов. Закон призван отложить бюджетное противостояние между двумя партиями в конгрессе до периода после следующих президентских выборов и промежуточных выборов в конгресс, которые состоятся в ноябре 2016 года. Бюджет также является серьезным ударом обеих партий по консервативно-либертарианскому крылу республиканцев, которому неоднократно в прошлом удавалось организовать бюджетный или долговой кризис.

Многие негативно отнеслись к договоренности Белого дома и конгресса по бюджетному плану.

«Мы дадим президенту Обаме бесплатную возможность занимать столько, сколько он захочет в последний год своего президентства. Никакого лимита, никаких ограничений в долларах. Давайте, президент Обама, тратьте, сколько хотите», — заявил сенатор-республиканец от штата Кентукки, кандидат в президенты США Рэнд Пол.

Президент Национального союза налогоплательщиков США Пит Сепп, в свою очередь, считает, что Обама и конгресс своим решением по бюджету отменили по-настоящему успешный механизм бюджетных ограничений. «Достичь прогресса в том, что касается снижения затрат и сокращения дефицита бюджета, теперь будет намного труднее», — отметил он.

Ситуацию прокомментировал в интервью «Русской народной линии» известный экономист, д.э.н., профессор Валентин Катасонов: США держатся на плаву благодаря средствам силового давления, а не сильной экономике. Американцы занимаются рэкетом, качая из других стран ресурсы, товары и услуги, записывая их в свои бессрочные и беспроцентные долги, которые никогда не отдадут. Так называемый американский экономический рост является сплошной фальсификацией. Я уже неоднократно отмечал лукавый характер статистики внутреннего валового продукта США. Если в середине ХХ века в американской экономике реальный сектор составлял 70%, а 30% – составляли финансы и торги, то ныне все по-другому: 20-22% - реальный сектор, а 78-80% - финансы, недвижимость, виртуальные услуги. Каждый год для создания иллюзии о развитии Америки вносятся корректировки в расчет ВВП. Конечно, фальсификациями и махинациями занимаются все страны мира, но США особенно преуспели в этом деле. Сегодня речь идет о современном долге правительства США перед держателями долговых бумаг, находящихся, как в самой Америке, так и за её пределами. Есть еще долги частного сектора экономики, домашних хозяйств, поэтому нужно рассматривать более широкий долг США, который является очень тяжелым бременем для американцев. По совокупному внешнему долгу особенно в неблагополучном положении пребывают Англия и Америка. Эти два государства-паразита эксплуатируют большую часть мира, бесплатно приобретая ресурсы. Например, Россия накапливает валютные резервы, но не стоит питать иллюзии, что мы сможем использовать данные казначейские билеты. В лучшем случае эти бумаги обеспечивают погашение долгов перед Западом. Если взглянуть на статистику внешнего долга России и валютных резервов, то заметим, что эти два показателя очень близки. Запад подстраховывается, стараясь сделать так, чтобы валютные резервы России соответствовали величине ее внешнего долга. http://ruskline.ru/news_rl/2015/11/05/amerika_zanimaetsya_reketom/

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #441 : 19 Ноября 2015, 10:16:32 » |

|

Пять крупнейших кредиторов США потребовали назад свои деньги Пять крупнейших держателей американских казначейских облигаций продавали свои бумаги в сентябре. Как следует из данных Минфина, Китай вывел из американского долга 12,5 млрд долларов, Япония - 19,9 млрд долларов, Карибские офшоры - 7,2 млрд долларов, ОПЕК - 1,9 млрд долларов, Бразилия - 3,7 млрд долларов (45,2 млрд долларов в сумме). Вложения России сократились незначительно - на 0,8 млрд долларов, до 89,1 млрд долларов. В августе и июле ЦБ РФ провел рекордную за 7 лет закупку американских бумаг, вложив в них 21,4 млрд долларов. В сентябре к числу продавцов бумаг присоединились Великобритания (на 8,9 млрд долларов) и Индия (на 2,1 млрд долларов). Страны БРИКС вывели из американского долга 18,9 млрд долларов. Эти продажи компенсировались покупками со стороны Ирландии, Швейцарии, Люксембурга, Сингапура и ряда других кредиторов. В результате за сентябрь мировые ЦБ впервые за 5 месяцев нарастили вложения в казначейские бумаги США - на 3 млрд долларов, до 6,101 трлн долларов. С начала года ЦБ продали американских гособлигаций на 115,3 млрд долларов. Если к концу года статистика не изменится, 2015 год станет первым в истории, когда суверенные кредиторы предъявили бумаги США к погашению. http://www.fondsk.ru/news/2015/11/19/pjat-krupnejshih-kreditorov-ssha-potrebovali-nazad-svoi-dengi-36865.htmlhttp://www.finanz.ru/novosti/obligatsii/pyat-krupneyshikh-kreditorov-ssha-potrebovali-nazad-svoi-dengi-1000920108

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #442 : 26 Ноября 2015, 06:50:18 » |

|

Экс-глава Счетной палаты США: реальный госдолг Америки в 3 раза больше официального Официально госдолг США сейчас лишь немного превышает $18,5 трлн, но уже очень скоро он начнет приближаться к очередному «потолку» в $19,6 трлн. И это не предел, поскольку реальная сумма долга как минимум в три раза выше. Официально госдолг США сейчас лишь немного превышает $18,5 трлн, но уже очень скоро он начнет приближаться к очередному «потолку» в $19,6 трлн. И это не предел, поскольку реальная сумма долга как минимум в три раза выше.Бывший глава Счетной палаты США (Government Accountability Office) заявил, что реальный долг США приближается к $65 трлн, что почти в 3 раза превышает официальную цифру в $18 трлн. Дэйв Уолкер, который возглавлял Счетную палату США при Билле Клинтоне и Джордже Буше, сказал, что если прибавить к официальным данным необеспеченные обязательства страны, то реальное значение госдолга будет просто феноменальным. «Если вы добавите около $18,5 трлн необеспеченных гражданский и военных пенсий, пенсий по здоровью, добавите недофинансированные расходы по социальных обязательствам, Medicare, все различные обязательства, то госдолг составит около $65 трлн, и он автоматически растет из-за отсутствия реформ», — заявил Уолкер. По его словам, растущий долг затрудняет способность правительства осуществлять внутренние и внешнеполитические инициативы. «Если вы не поддерживаете экономику сильной, то есть в состоянии, когда она генерирует новые рабочие места и возможности, вы не будете сильным на международном уровне с учетом внешней политики, вы не сможете инвестировать в национальную оборону и национальную безопасность, и, в конечном итоге, вы не сможете поддерживать социальное обеспечение», — добавил он. Уолкер считает, что американцы «теряют связь с реальностью», когда дело доходит до расходов. Он призвал демократов и республиканцев отложить «партизанскую политику», чтобы собраться вместе и решить проблему. «Вы можете быть демократом, вы можете быть республиканцем, вы можете быть беспартийным, вы можете быть всем, кем хотите, но ваша обязанность приносить пользу стране, а не партии, и мы должны решить некоторые крупные проблемы, которые у нас есть», — сказал он.Можно сколько угодно критиковать подобные прогнозы и расчеты, но человек, в ведении которого долгое время находились все государственные расходы США, который проверял их соответствие фискальным целям, заслуживает внимания. Расчеты Уолкера, кстати, весьма близки к данным ФРС по общему консолидированному долгу, которые можно найти в официальных отчетах, если постараться. Напомним, что после 31 марта 2015 г. ФРС не публикует данные по общему консолидированному долгу США, куда входит бытовой, финансовый, корпоративный и государственный долг. В настоящий момент в отчете ФРС общий долг – это сумма двух категорий инструментов: долговые ценные бумаги (таблица L.208) и кредиты (таблица L.214). Грубо говоря, регулятор тихо и незаметно увеличил общий долг до $62,1 трлн по состоянию на 30 июня 2015 г. Общий долг и госдолг – это, конечно, разные показатели, но они прекрасно характеризуют реальную ситуацию с долговой нагрузкой Америки. Впрочем, на стабильность экономики это никак не влияет сейчас, и еще долгое время влиять не будет. http://ktovkurse.com/a-vy-kurse/eks-glava-schetnoj-palaty-ssha-realnyj-gosdolg-ameriki-v-3-raza-bolshe-ofitsialnogo?utm_source=infox.sg

|

|

|

|

« Последнее редактирование: 03 Декабря 2015, 12:40:24 от Александр Васильевич »

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #443 : 03 Декабря 2015, 12:42:29 » |

|

S&P снизило рейтинг восьми крупнейших банков США Американское рейтинговое агентство Standard & Poor’s объявило о понижении кредитного рейтинга восьми крупнейших банков США, среди которых JPMorgan Chase & Co., Bank of America Corp. и Citigroup Inc., сообщает Bloomberg. Решение S&P связано со снижением вероятности того, что американское правительство будет оказывать помощь кредитным организациям в условиях кризиса. Американское рейтинговое агентство Standard & Poor’s объявило о понижении кредитного рейтинга восьми крупнейших банков США, среди которых JPMorgan Chase & Co., Bank of America Corp. и Citigroup Inc., сообщает Bloomberg. Решение S&P связано со снижением вероятности того, что американское правительство будет оказывать помощь кредитным организациям в условиях кризиса.S&P также ухудшило рейтинг Wells Fargo & Co., Goldman Sachs Group Inc., Morgan Stanley, Bank of New York Mellon Corp. и State Street Corp. Агентство пересмотрело в сторону понижения долгосрочный кредитный рейтинг по обеспеченным и необеспеченным субординированным облигациям, говорится в сообщении S&P. «Сейчас мы рассматриваем вероятность того, что правительство США будет поддерживать банковскую систему только в чрезвычайных случаях, поэтому мы исключили фактор господдержки при составлении рейтингов», — отмечает агентство. Долгосрочный кредитный рейтинг Wells Fargo, Bank of New York Mellon и State Street понижен с A+ до A, рейтинг JPMorgan — с A до A-. Рейтинги Citigroup, Bank of America, Goldman Sachs и Morgan Stanley снижены с A- до BBB+. В октябре ФРС ужесточила требования к ликвидности банков. Во время финансового кризиса некоторые банки столкнулись с проблемами из-за того, что у них не было достаточного объема ликвидных активов. Ужесточение требований по ликвидности позволит предотвратить повторение такой ситуации, так как у банков будет минимальный объем активов, которые могут быть проданы достаточно быстро даже в кризис, отмечалось в заявлении ФРС. http://rusvesna.su/economy/1449125306http://www.vestifinance.ru/articles/65055

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #444 : 11 Декабря 2015, 18:23:21 » |

|

Каждый пятый американец умрет должником? Каждый пятый американец умрет в долгах. Такую информацию приводит портал MarketWatch со ссылкой на данные исследований порталов CreditCards.com и исследовательской организации Employee Benefit Research Institute. Согласно данным исследования, более 21% опрошенных американцев отмечают, что они не верят, что смогут расплатиться по всем своим кредитам, включая автокредиты, кредитные карты, студенческие кредиты, а также другие займы в течение всей жизни. Причем этот показатель за год вырос на 3%, отмечают аналитики портала. В регулярном исследовании принимают участие 1 тыс. американцев. В Employee Benefit Research Institute отмечают, что о «серьезных проблемах» с долгами им заявили 13% работающих американцев и около 9% тех, кто ушел на пенсию. О «небольших проблемах» с долгами исследовательскому институту сообщили 38% работающих американцев и 22% тех, кто ушел на пенсию. В CreditCards.com поясняют, что основная причина столь негативного тренда у американцев связана с ростом задолженности по ипотеке. Еще одну причину высоких рисков закредитованности населения эксперты портала связывают с тем, что многие американцы не стремятся погасить долги до тех пор, пока не уйдут на пенсию. Средний возраст американца, к которому гражданин надеется выплатить все долги, составляет 54 года, при этом около 50% американцев полагают, что избавиться от долгов им на самом деле удастся только к 61 году. http://rusvesna.su/economy/1449822890http://www.gazeta.ru/business/news/2015/12/11/n_7998233.shtml

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #445 : 16 Декабря 2015, 07:22:56 » |

|

Валентин КАТАСОНОВМировая экономика под дамокловым мечом ФРС Доля доллара США в международных резервах всех стран мира, по оценкам МВФ, сегодня превышает 60%. По данным Банка международных расчетов, доллар США занимает доминирующие позиции на валютном рынке. Доля зеленой валюты в международных расчетах и платежах по операциям торгового и капитального характера, по разным оценкам, варьирует в диапазоне от 45 до 80%. Большая часть контрактов и договоров номинируется в долларах США (даже если используется иная валюта расчетов). После включения юаня в качестве пятой валюты в корзину валют МВФ доля доллара США в этой корзине осталась практически прежней (почти 42%). При этом доля США в мировом ВВП, по оценкам МВФ, уже упала ниже 20%. Когда национальная денежная единица какой-то страны становится мировой валютой, то страна, выпускающая эту валюту, вольно или невольно начинает оказывать влияние на всю мировую экономику. Крылатой стала фраза министра финансов США Джона Коннелли, обращенная к своим коллегам на встрече G10 в Риме в ноябре 1971 года. Она была произнесена вскоре после того, как администрация Ричарда Никсона отменила конвертируемость доллара в золото и перевела международную финансовую систему в режим плавающего курса валют. Вот эти слова: «Доллар – наша валюта, но ваши проблемы». С тех пор в мире, где доллар США использовался в качестве единственной мировой валюты, возникла интересная ситуация: 1) власти США, проводя свою экономическую, финансовую и денежно-кредитную политику, неизбежно оказывают влияние на мировые рынки (капитала, валюты, товаров и т.д.) и на экономики других стран. 2) при необходимости Вашингтон может использовать свою внутреннюю денежно-кредитную политику для достижения тех или иных целей своей внешней политики; 3) другие государства вынуждены постоянно следить за экономической, финансовой и денежно-кредитной политикой Вашингтона и при необходимости принимать меры по защите от негативных последствий этой политики. Возможности Вашингтона управлять миром с помощью доллара существовали и до 70-х годов прошлого века, но они ограничивались тем, что кроме доллара США в мире было еще золото. После официальной демонетизации золота сорок лет назад (решения Ямайской валютно-финансовой конференции в январе 1976 г.) доллар США занял позиции абсолютного валютного монополиста в международных финансах. У Вашингтона появились захватывающие перспективы установить свое абсолютное мировое господство с помощью печатного станка Федеральной резервной системы. С 70-х годов ХХ века в этом отношении мало что изменилось. Яркий тому пример – денежно-кредитная политика Вашингтона после финансового кризиса 2007-2009 гг. Американской экономике этот кризис нанес серьезный урон. Поэтому денежные власти США приняли решение о ее восстановлении с помощью увеличения предложения дешевых денег. Была запущена программа количественных смягчений (КС), которая предусматривала включение печатного станка ФРС на полную мощность. Долларовая продукция ФРС направлялась на выкуп долговых казначейских и ипотечных бумаг (нередко низкого качества, иногда откровенно «мусорных»). При этом процентные ставки ФРС, определяющие стоимость денег в американской экономике, находились в диапазоне от 0 до 0,25% годовых. В текущем году ФРС США несколько раз заявляла, что дальнейшее развращение американской экономики дешевыми (почти бесплатными) деньгами нецелесообразно и даже опасно, что надо переходить к нормальной экономике, базирующейся на «рыночных» процентных ставках. Запуск «рыночной» экономики должна произвести Федеральная резервная система путем повышения базовой процентной ставки (ставки, по которой ФРС выдает деньги банкам, входящим в эту систему). Эксперты напоминают, что Америка не помнит столь затяжных периодов существования без повышения процентных ставок (с середины 2006 года). Думаю, что руководителей Федерального резерва особенно волнует не реальная экономика США. Большая часть отраслей и производств Америки неконкурентоспособны, они могут держаться за счет дешевых или бесплатных денег, а также государственных заказов. Государство там, независимо от денежно-кредитной политики, будет поддерживать на плаву какой-то минимум предприятий реального сектора экономики, прежде всего тех, которые относятся к военно-промышленному комплексу. Американскую денежную элиту более всего волнует то, что политика ФРС последнего десятилетия способствовала ослаблению доллара США. Конечно, многие зарубежные акции Вашингтона компенсируют действие этого фактора, и наиболее важными из них являются: 1) стимулирование валютных войн, в которые погружаются другие государства (что ведёт к понижению курсов других валют по отношению к доллару США); 2) запуск программ количественных смягчений (сегодня такие программы реализуют Европейский центральный банк, Банк Англии, Банк Японии); 3) создание за пределами США «управляемого хаоса». Некоторые из этих «компенсирующих акций» являются слишком рискованными, и в Вашингтоне созрело мнение, что риски падения доллара по отношению к другим валютам слишком велики. Пора повышать процентные ставки ФРС, что сразу или через некоторое время повысит доходность казначейских облигаций США и других финансовых инструментов. Следовательно, опять заработает американский «магнит», т.е. капиталы со всего мира хлынут на родину доллара и курс последнего начнет расти. А высокий курс «зеленого» дает возможность более эффективно продвигать в мире американские интересы, точнее интересы хозяев Федерального резерва. Вашингтон последние два года держит в сильном напряжении руководителей многих стран. Многие помнят конец 1970-х гг., когда Федрезерв решил закончить десятилетнее снижение нормы прибыли и вытащить США из стагфляции. ФРС при новом председателе Поле Волкере резко подняла свои ставки, что потом было названо «шоком Волкера». В 1979-1981 гг. эффективная ставка подскочила до уровня выше 20%. Она бросила многие развивающиеся страны в свободное падение, дефолт и долговое рабство. Примерно два года назад в США началось поэтапное сворачивание программы КС. Участившиеся в последнее время заявления председателя ФРС Джанет Йеллен о том, что в Америке «созрели предпосылки» для повышения процентной ставки Федерального резерва, некоторых руководителей зарубежных центробанков и минфинов доводят до предынфарктного состояния. Волнуется и Международный валютный фонд. Так, на проходившем в Лиме (Перу) в октябре 2015 года саммите МВФ и Всемирного банка исполнительный директор Фонда Кристина Лагард буквально взмолилась, обратившись к руководителям ФРС с просьбой не повышать процентные ставки. Такое повышение, по мнению Лагард, спровоцирует кризис в странах «третьего мира». Она права. Случись такой кризис, он почти наверняка перерастет во вторую фазу мирового финансового кризиса. Даже этих «вербальных интервенций» ФРС оказалось достаточно, чтобы капиталы начали покидать страны периферии мирового капитализма и двигаться в сторону Америки. Иначе не объяснить, почему в 2014 году отток капитала из России достиг астрономической величины - более 150 млрд. долл. Мировая денежная река потекла вспять. И вот 16 декабря совет управляющих ФРС будет снова решать судьбу Америки и мира. Джанет Йеллен уже высказалась вполне определенно в пользу повышения ставки. Руководители центробанков других стран пытаются сохранять хорошую мину при плохой игре. Их заявления по поводу возможного повышения процентных ставок ФРС сводятся примерно к следующему: дела в экономике неважные, но, если произойдет повышение ставок ФРС, они не намного ухудшатся. Мол, участники финансовых рынков уже заложили в свои решения вероятность такого повышения процентной ставки. Отчасти это так, но далеко не у всех участников рынков была возможность подготовиться к грядущим тяжелым временам. Банк международных расчетов в одном из последних своих обзоров высказывает серьезную тревогу и ожидает серьезных последствий возможного вердикта ФРС 16 декабря. По данным банка, совокупный нефинансовый корпоративный долг на развивающихся рынках в настоящее время составляет 23,5 трлн. долл. Есть некоторые неприятные особенности этого долга. Во-первых, большая часть его номинирована в долларах США, то есть погашать долги надо зеленой валютой. Во-вторых, значительная часть долгов была сделана еще тогда, когда никто не помышлял о повышении процентной ставки ФРС. «Дальнейшее укрепление доллара окажет дополнительное давление на компании развивающихся рынков, многие из которых в последние годы накопили большие долги в американской валюте», - говорится в обзоре БМР. Под ударом оказываются компании практически всех стран, относимых Банком международных расчетов к группе «развивающихся рынков». Некоторые эксперты полагают, что принятие решения о повышении ставки ФРС 16 декабря может преподнести ряду стран даже такой «новогодний подарок», как обвалы национальных валют. Сложившаяся в конце 2015 года ситуация вокруг процентной ставки ФРС наглядно показывает, что дальнейшее пребывание государств в мировой долларовой системе и попытки сохранения ими национального суверенитета – вещи несовместные. http://www.fondsk.ru/news/2015/12/15/mirovaja-ekonomika-pod-damoklovym-mechom-frs-37422.html

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #446 : 17 Декабря 2015, 01:45:13 » |

|

США угрожает финансовая нестабильность Американские эксперты констатируют экономические трудности, с которыми сталкивается государство. В любой момент «трест» мирового диктатора может лопнуть. Как заявил глава Управления финансовых исследований (УФИ) Ричард Бернер, за 2015 год усилились угрозы финансовой стабильности США. «В целом угрозы финансовой стабильности США остаются умеренными... однако, они несколько усилились... за последний год», - заявил он. УФИ, созданное после острейшего экономического кризиса 2008 года, считается независимой организацией, но входит в состав американского министерства финансов. По словам Бернера, специалисты УФИ фиксируют, в частности, «повышенные и растущие кредитные риски в нефинансовом бизнесе США и в странах с формирующимися рынками», а также «неровную устойчивость финансовой системы». Как свидетельствует статистика, с момента глобального финансового кризиса ряды граждан США с самыми низкими доходами в стране пополнили 5,7 млн человек - каждый пятый взрослый американец живет в семьях, находящихся на грани бедности или за ней. Пару месяцев назад сообщалось, что в прошлом году уровень бедности в США не только не уменьшился, но и определенно вырос. Ежедневно 46 млн американцев стоят в очередях за продовольственной помощью, и положение с бедностью в США становится только хуже. Параллельно снижается и уровень доверия обывателей по отношению к деятельности властей. К примеру, еще в мае сообщалось, что индекс доверия к национальной экономике среди жителей США достиг самого низкого уровня за первые четыре месяца 2015 года. И ситуация не улучшилась до сих пор. Также в каждом штате США с 2000 по 2013 годы упала доля семей среднего класса, которые определяются как зарабатывающие от 67% до 200% от среднего уровня дохода в штате. http://www.segodnia.ru/content/170257

|

|

|

|

|

Записан

Записан

|

|

|

|

Cергей

Модератор

Ветеран

Сообщений: 745

Православного вероисповедания.

|

|

« Ответ #447 : 17 Декабря 2015, 17:54:04 » |

|

Конгресс США снимет запрет на закупку российских двигателей в 2016 г, это следует из законопроекта о бюджете ряда федеральных ведомств на следующий год, сообщает Взгляд со ссылкой на ТАСС.  «Основные положения бюджета уже согласованы лидерами сената и палаты представителей. Ожидается, что в ближайшие дни, после устранения оставшихся разногласий по налогам, документ будет одобрен законодателями», – пишет агентство. В военном бюджете США на 2015 г. была предусмотрена закупка 5-ти российских ракетных двигателей (их приобретает консорциум ULA – United Launch Alliance – для ракет Atlas V), а в бюджете на 2016 г – ещё четырёх. Ранее ВВС США и ULA призвали Конгресс смягчить жёсткие требования по отказу от российских РД-180 и разработке собственных двигателей. Продлением закупок, как и следовало ожидать, остался недоволен республиканец Маккейн. В своём послании главе Пентагона он пригрозил полностью запретить использование РД-180, если военное ведомство вкупе с ULA не прекратят манипулировать Конгрессом в своих интересах. Источник |

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #448 : 27 Декабря 2015, 18:58:46 » |

|

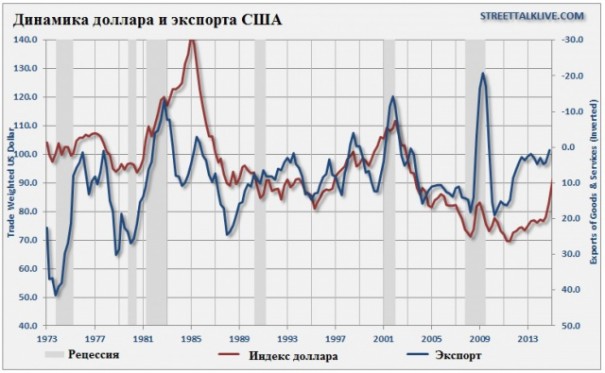

Экономику США ждут три неприятных сюрприза Происходящее в мировой экономике представляет множество возможностей для толкования, и некоторые видят в растущем курсе доллара и падении цен на нефть благо, в том числе для экономики США. Но все далеко не так радужно. Даже глава ФРБ Далласа Ричард Фишер сказал: «Резкий рост курса доллара США благоприятен для рынка труда в США». В реальности же экономическая ситуация не очень благоприятна.  Сильный доллар негативен для экспорта Сильный доллар негативен для экспортаМировая экономика характеризуется возрастающей интеграцией и кооперацией, поэтому мировой экспорт стал важным компонентом, необходимым для прибыли корпораций и экономического роста.  Как видно, корреляция между курсом доллара и экспортом США достаточно сильная. На графике шкала экспорта перевернута для наглядности. Важно отметить, что рост курса доллара был очевиден даже до последнего кризиса. Компании, как правило, не очень активно нанимают работников, если их показатели находятся под давлением из-за слабого экспорта. Падение цен на нефть не приведет к экономическому бумуПринято считать, что падение цен на нефть – благоприятный фактор для экономики и рынка труда. И это действительно так, если только не принимать во внимание сектора и компании, связанные с нефтяным сектором. Но в США традиционно добыча нефти и газа приводила к солидному увеличению числа рабочих мест. С 2000 г., когда начался нефтяной бум, 40% рабочих мест создавались именно в Техасе, где этот сектор получил сильное развитие. Очевидно, что при падении цен на нефть компании будут сокращать рабочие места. Более того, почти все экономисты ожидали, что падение цен на нефть и бензин приведет к росту потребительских расходов, и это далеко не так.  При этом на потребительские расходы приходится 70% экономики США, поэтому экономистам и чиновникам пора бы уже начать волноваться. Большинство созданных рабочих мест с начала финансового кризиса были созданы в розничной торговле, здравоохранении и других обслуживающих отраслях экономики, при этом заработные платы на таких местах минимальны. С другой стороны, рабочие места, созданные в энергетическом секторе, характеризуются одними из самых высоких зарплат. И каждое рабочее место в этом секторе приводило к созданию в среднем 2,8 мест в других секторах экономики. Проще говоря, снижение цен на нефть и бензин может оказаться настолько негативным фактором, что экономия потребителей даже не сможет нивелировать этот эффект. Сокращение рабочих местПо данным Бюро статистики США, после финансового кризиса было создано более 3 млн рабочих мест. Но это не позволило решить проблему безработицы в стране, несмотря на низкие уровни сейчас (5,5%). Скорее всего, ответ связан с процессом расчета показателя и последующими корректировками, которые потенциально могут завышать рост занятости. По подсчетам некоторых экспертов, данные Бюро статистики США могут быть завышены более чем на 613 тыс. в год. Самое интересное, что 84% работников нефтегазового и горнодобывающего сектора работают в качестве независимых подрядчиков, которые не учитываются при расчете числа фактических работников компании. Поэтому, когда компании увольняют таких сотрудников, общий размер числа безработных не увеличивается, так как считается, что они вообще не работают по найму. Вот только экономическую обстановку это точно не улучшит.http://krasvremya.ru/ekonomiku-ssha-zhdut-tri-nepriyatnyx-syurpriza/http://stockinfocus.ru/2015/03/13/ekonomiku-ssha-zhdut-tri-nepriyatnyx-syurpriza/

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #449 : 05 Января 2016, 05:46:30 » |

|

В США десятки вооруженных ополченцев третьи сутки удерживают штаб-квартиру заповедника Защита двух фермеров в американском штате Орегоне привела к бунту. Защита двух фермеров в американском штате Орегоне привела к бунту.Как сообщала «Русская Весна», около 150 вооружённых американских ополченцев захватили национальный парк в США, протестуя против действий властей. Ополченцы уже третьи сутки удерживают штаб-квартиру национального заповедника Малхер, требуя у властей прекратить попирать их права и не вмешиваться во внутренние дела штата. Все началось с земельного конфликта и тюремного заключения отца и сына Хаммондов, которых обвинили в подожеге растений на собственной территории, из-за чего также якобы сгорели около 60 гектар общественных земель. После судебного разбирательства Хаммонды были приговорены к четырем годам лишения свободы. Напомним, 2-го января сыновья фермера Кливена Банди, скандально известного в США из-за своих столкновений с федеральным правительством за право использования общественных земель, вместе с вооружёнными ополченцами (около 150 человек) взяли под контроль здание администрации Национального лесного заповедника Малур в штате Орегон. «Земля Хаммондов расположена на границе с заповедником. Более 40 лет они отказывались продать свое ранчо. Им угрожали еще раньше, а теперь нашли повод наконец отобрать у них землю», — заявляет лидер ополченцев Аммон Банди на странице инициативной группы в соцсети «Фейсбук». «Мы освободим эти земли, и дадим фермерам возможность заниматься фермерством, лесорубам заготавливать лес, шахтёрам трудиться на приисках, они смогут делать это, находясь под защитой граждан и не бояться тирании, которая была воздвигнута против них», — добавляют ополченцы.Полиция и ФБР не переходит к активным действиям, призывая местных жителей не подходить близко к захваченному зданию.  http://rusvesna.su/news/1451944632 http://rusvesna.su/news/1451944632

|

|

|

|

|

Записан

Записан

|

|

|

|

|