Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #450 : 05 Января 2016, 05:49:57 » |

|

Первый день торгов оказался третьим худшим началом года с 1932 года Фондовый рынок США обрушился вслед за Китаем. Dow Jones в начале торгов упал на 2,5%. Это крупнейшее с 1932 года падение из всех, что случались на американском рынке в первый торговый день нового года Фондовый рынок США обрушился вслед за Китаем. Dow Jones в начале торгов упал на 2,5%. Это крупнейшее с 1932 года падение из всех, что случались на американском рынке в первый торговый день нового годаФинансовые рынки начали год с падения. Dow Jones утром упал на 450 пунктов или 2,5%. S&P500 снизился на 2,1%, что представляет собой третье по величине падение с 1932 года падение, которое случилось на американском рынке в первый торговый день нового года. Согласно данным Bloomberg, самое большое падение — на 6,9% — было зафиксировано в 1932 году, то есть в разгар Великой депрессии; следующее за ним — на 2,8% — в 2001 году, когда фондовые биржи еще снижались из-за лопнувшего 10 марта 2000 года пузыря доткомов. Bloomberg утверждает, что обвал рынков в Америке случился на фоне статистических данных, показавших самое сильное падение производства за последние шесть лет. Европейские биржи обвались, как пишет Bloomberg, после того как вышли данные по инфляции в Германии, которая неожиданно замедлилась. Европейский индекс Stoxx 600 снизился на 2,6%, продемонстрировал наихудшее начало года за всю свою историю. Bloomberg обращает внимание на тот факт, что первый торговый день в году — плохой предсказатель будущего поведения рынков. Данные компании Dow Jones Indices показывают, что рынки заканчивали год также как начинали — ростом, если выросли в первый день или падением, если рухнули в первый торговый день — в 50% случаев. Причины падения индекса Dow Jones две: Ближний Восток и Китай, но большее влияние оказал Китай, считает управляющий директор Arbat Capital Александр Орлов. Вслед за КитаемРанее 4 января обвал акций произошел в Китае. Торги на крупнейшей в стране Шанхайской фондовой бирже были остановлены после падения ключевого фондового индекса страны Shanghai Composite почти на 7%. Этим инструментом, призванным ограничить колебания ценных бумаг, Китай воспользовался впервые. Президент ММВА Алексей Мамонтов говорит, что это добавило нервозности рынкам. «Китай растет уже 10–15 лет, никто никогда не видел, как он будет справляться с кризисом, сегодня они впервые заблокировали игру на понижение, и это вызвало нервозность», — говорит он. В Китае проблемы вызваны замедлением экономики и обвалом на фондовом рынке, причина которого — окончание в пятницу срока полугодового моратория на продажу акций институциональными инвесторами, держащими более 5%, добавляет Орлов. «В Китае продолжается замедление экономики, что показала вышедшая статистика. По некоторым оценкам, экономика покажет самые низкие темпы роста за 25 лет. На фоне праздников и низкой ликвидности из-за рождественских длинных выходных, все эти проблемы приводят к росту волатильности на рынках и большой амплитуде фондовых индексов», — отметил начальник управления развития отношений с клиентами БКС Олег Чихладзе. Впрочем, Мамонтов уверен, что падение американских индексов — временное явление. По его мнению, долларовые активы — самые надежные на сегодняшний день, поэтому вскоре бегство капиталов в них на фоне нестабильности на Ближнем Востоке возобновится. Чихладзе в качестве второй причины падения Америки называет эскалацию конфликта на Ближнем Востоке, где растет напряженность между Ираном и Саудовской Аравией. «После казни шиитского проповедника были нападения на посольство Саудовской Аравии в Иране, после чего Саудовская Аравия разорвала дипломатические отношения с Ираном. Примеру Саудовской Аравии последовал Бахрейн. Все это может повлечь за собой начало вооруженного конфликта, последствия которого для мировой экономики сложно прогнозировать», — говорит Чихладзе. «Есть опасения, что все выльется в военное противостояние, которое приведет к росту нефтяных цен», — поддерживает эту точку зрения Орлов. http://rusvesna.su/news/1451948359

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #451 : 08 Января 2016, 08:20:19 » |

|

РАСХЛЁБЫВАТЬ ПРИДЁТСЯ ВСЕМ! Обстановка на планете напоминает худшие времена торжества МММ, Властелины и Хопёр-инвеста. Американская Империя окончательно подавила и растоптала экономическую логику, выжав до упора свой рычаг влияния. В итоге большой планетарный Мавроди убил все мировые отрасли, заставив (и соблазнив) всех вкладываться только в свою бумажную фикцию... Такого масштаба "голландской болезни" мировая экономика ещё не знала. И кончится всё это безумие экономической катастрофой небывалых масштабов... Обстановка на планете напоминает худшие времена торжества МММ, Властелины и Хопёр-инвеста. Американская Империя окончательно подавила и растоптала экономическую логику, выжав до упора свой рычаг влияния. В итоге большой планетарный Мавроди убил все мировые отрасли, заставив (и соблазнив) всех вкладываться только в свою бумажную фикцию... Такого масштаба "голландской болезни" мировая экономика ещё не знала. И кончится всё это безумие экономической катастрофой небывалых масштабов... Справочно: «Голландская болезнь» (Эффект Гронингена) — негативный эффект, оказываемый на экономическое развитие в результате бума в отдельном секторе экономики. Теоретически причина бума не имеет значения, но на практике эффект, как правило, был связан с открытием месторождений полезных ископаемых или ростом цен на экспорт добывающих отраслей. Суть дела вот в чем: повышенная прибыльность в каком-нибудь деле заставляет людей бросать все остальные дела и устремляться за максимальным доходом туда, где больше дают. Все остальные отрасли оказываются убыточными и неконкурентоспособными. При этом растёт курс национальной валюты, делая жизнь и труд всё более и более дорогими... Долларовый шабаш Американской Империи - одновременно стал и "сырьевым месторождением" и дорожающей валютой США. То есть причина и следствие голландской болезни сложились в нечто единое. Рост доллара - совершенно аномален с экономической точки зрения. США ничего, кроме этого несчастного доллара, по сути, не производят, и дорожать ему не с чего. Впрочем, есть эффект билетов МММ, которые "постоянно дорожали" - и потому в них все вкладывались, алча получить наивысшую доходность с инвестиций. Абсолютно то же самое происходит и с долларом. При этом в мире мощный экономический спад, и настоящие деньги реагируют на это. Подешевели драгоценные металлы: унция золота (31 гр.) потеряла порядка 110 долларов (минус 9%), опустившись до уровня 1070 долларов. На те же 9% подешевело и серебро (14,2 доллара за унцию). Если золото и серебро дешевеют, да ещё так здорово, а бумажка, ничем не обеспеченная, выпускаемая в огромных количествах ни подо что - дорожает, значит, мы на пике "пирамидального" ажиотажного безумия... В мировой экономике рынок накапливает энтропию - что выражается в резком сокращении созидательных потенций. Цена на сталь в долларах упала примерно на 60%, никель потерял около 47%, медь – 30%, алюминий – 25%. Резко тормознула экономика Китая – крупнейшего потребителя и покупателя металлов (40% мирового спроса) - рыночная энтропия добралась и туда через завесы красных знамён КПК... Баррель марки Brent потерял с начала года 18 долларов (минус 30%), опустившись до уровня 36 долларов за бочку. ОПЕК, как картель в текущем году полностью расписался в собственной беспомощности. Мировой экономике не нужны ни металлы, ни топливо. Она захлёбывается в предложении из прошлого, как карлик запутался бы в одежде великана... Пшеница подешевела за год в долларах на 18%, молоко – на 8%, кофе – на 21%. Мир меньше работает и меньше ест. Мир завороженно играет в "МММ" долларовой пирамиды, рассчитывая заменить американской бумагой и нефть, и металл, и продовольствие, и даже настоящие деньги, в виде драгоценных металлов. "Жёлтый дьявол" капитализма позеленел. Валютные спекуляции в стиле "Корпорации Экорамбус" из незабвенного начала 90-х приняли всемирный размах. Про такое разве что стихами сказать: Плохую кирпичу нашли замену -

Не камень, не металл и не гранит,

Ячейки с прахом прогрызают стену...

Она на них навряд ли устоит...Ещё раз повторим - самое важное: НАМ НУЖНЫ СОБСТВЕННЫЕ ДЕНЬГИ, без свободной конвертации с долларом и другими валютами. А пока - наши деньги сделаны ИМИ.

И они, безусловно, имеют право продавать свои деньги за любую, им угодную сумму - как Малевич имел право выставлять "Черный Квадрат" за миллион долларов.

Вопрос не в них, продающих своё изделие за свою цену - а в нас, дураках, покупающих по навязанным ценам чужие деньги, и, по сути, ОТДАЮЩИХ ПРОЦЕССЫ РАСПРЕДЕЛЕНИЯ БЛАГ НА СВОЕЙ ТЕРРИТОРИИ В РУКИ ВРАГУ. Психологический эффект дороговизны валюты США очень прост. Допустим, вы живете в чулане. И вот, некая официальная уполномоченная структура объявила, что ваш чулан стоит не менее 10 млн. рублей. Вы же не дурак, чтобы продавать свою собственность НИЖЕ официально заявленной цены! И все остальные - такие же "не дураки". А если кто и скинет дешевле официальной стоимости по нужде - то купит человек менее нуждающийся, и продавать дешёво второй раз уже не станет... Иначе говоря, владельцы товаров (доллара или квартиры) на рынке подстраиваются под официальную нижнюю планку цены. Дороже продавать люди могут, дешевле не станут (а если и станут, то их перехватят перекупщики).Именно поэтому в РФ такие дорогие квартиры и такой дорогой доллар: централизованно спускаются цены, ниже которых владельцы товаров не хотят их продавать (что легко понять). Выход один: столь же централизованно спустить другие цены - запустив продажу дешевых квартир, дешевых денежных кредитов в рублях и т.п. Это под силу только государству, которое решит, наконец, ИГРАТЬ ПО СВОИМ ПРАВИЛАМ, А НЕ ПО ПРАВИЛАМ, НАВЯЗАННЫМ ВРАГОМ... http://economicsandwe.com/6B95D76D5B500847/

|

|

|

|

« Последнее редактирование: 14 Января 2016, 11:08:48 от Александр Васильевич »

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #452 : 08 Января 2016, 11:49:53 » |

|

Обвал фондового рынка в США с начала года стал крупнейшим за более 100 лет Обвал фондового рынка в США с начала 2016 года стал самым серьезным за 119 лет. Это заставило многих крупных бизнесменов опасаться повторения глобального финансового кризиса 2008 года. Об этом сообщает ТАСС со ссылкой на мнение, высказанное в четверг аналитиками телекомпании CNN. Обвал фондового рынка в США с начала 2016 года стал самым серьезным за 119 лет. Это заставило многих крупных бизнесменов опасаться повторения глобального финансового кризиса 2008 года. Об этом сообщает ТАСС со ссылкой на мнение, высказанное в четверг аналитиками телекомпании CNN.Они обратили внимание, что первые с начала года торги на фондовых площадках США открылись в минувший понедельник, 4 января. За прошедшие четыре дня индекс Dow Jones — основной показатель деловой активности — рухнул на более чем 5% (или 911 пунктов). «Это — худший четырехдневный спад в начале года за всю историю ведения подсчетов. Об этом свидетельствует статистика, которая ведется в FactSet с 1897 года», — уточнили специалисты, имея в виду компанию FactSet Research Systems, которая базируется в американском штате Коннектикут и, помимо разработки программного обеспечения, специализируется на сборе и сравнении данных развития промышленного и финансового секторов в странах мира. Dow Jones в четверг к закрытию сессии на нью-йоркской фондовой бирже опустился на 392,41 пункта, или на 2,3%, до отметки 16514,10. Это самый низкий показатель за последние три месяца. Индекс Standard & Poor’s 500 упал к концу сессии на 47 пунктов, или на 2,4%, до отметки 1943, а индекс электронной биржи Nasdaq — на 146 пунктов, или на 3%, до 4689. Ранее в тот же день торги на фондовых биржах материкового Китая были остановлены менее чем через полчаса после открытия из-за мощного падения котировок. Индекс Shanghai Composite, отражающий ситуацию на Шанхайской фондовой бирже, потерял 7,32%, обвалившись до отметки 3115,89 пункта. Индекс Shenzhen Component, который является основным индикатором деловой активности на торговой площадке в Шэньчжэне, упал на 8,35% до значения 10 745,47 пункта. Причиной панических настроений среди инвесторов стало снижение центробанком официального курса китайской валюты до минимального с августа прошлого года значения в 6,5646 юаня за один доллар. В соответствии с введенными с начала года новыми биржевыми правилами падение индекса CSI 300, который отражает стоимость акций 300 крупнейших публичных компаний, более чем на 7% означает приостановку биржевых торгов до конца дня. В четверг CSI 300 упал на 7,21%. Си-эн-эн формирует собственный индекс, отражающий соотношение панических настроений и стремления инвесторов к получению выгоды. Неделю назад он находился в нейтральной зоне, а теперь показывает «страх».У предпринимателей, подобных миллиардеру Джорджу Соросу, это вызывает опасения повторения кризиса 2008 года, отмечают эксперты телекомпании. http://rusvesna.su/news/1452231479

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #453 : 09 Января 2016, 07:51:26 » |

|

Обвал фондового рынка США вызвал панику на мировых финансовых площадках На мировом рынке усиливаются «панические настроения» после того, как американский индекс Dow Jones в начале текущего года показал рекордный минимум за последние 119 лет, обвалившись более чем на 5%. Об этом сообщает CNN со ссылкой на данные компании FactSet Research Systems. По данным компании, индекс Dow Jones потерял сразу 911 пунктов, что является худшим показателем с 1897 года. Показатель индекса Nasdaq также неутешителен: он снизился на 6,4%, что стало наименьшим значением за последние 16 лет. Биржевой индекс S&P 500, отражающий динамику 500 крупнейших компаний США, рухнул на 4,9% — крупнейшее падение за все время существования этого индекса. Отмечается, что ухудшение на фондовом рынке США случилось на фоне обвала фондового рынка в Китае и снижения значения юаня к доллару. Также панику у игроков рынка вызвало рекордное за последние 12 лет падение мировых цен на черное золото. http://www.fondsk.ru/news/2016/01/09/obval-fondovogo-rynka-ssha-vyzval-paniku-na-mirovyh-finansovyh-ploschadkah-37872.html

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #454 : 11 Января 2016, 08:05:20 » |

|

Патрик Бьюкенен: Последует ли Америка за разложением Европы?  В колонке для The American Conservative известный американский публицист и идеолог Патрик Бьюкенен полагает, что идея о Соединенных Штатах Европы умирает, прихватив за собой и Евросоюз. 1 января 2002 г., когда евро был введен в обращение, я написал колонку "Попрощайтесь с материнским континентом", в которой сделал прогноз о неотвратимости смерти Европы. Что было предсказано 14 лет назад, свершилось. В 2015 г. мигранты из Среднего и Ближнего Востока достигли в своем количестве 1 млн. человек. ЕС вручил взятку Турции, чтобы не дать мусульманам-мигрантам переправиться через греческие острова, а оттуда на Балканы и в Центральную Европу, но это вряд ли остановит их поток. Сегодня мой предсказание того, что европейские "патриоты вернут себе право распоряжаться своими национальными судьбами", выглядит еще более вероятным. Премьер-министр Дэвид Кэмерон, почти проигравший референдум об отделении Шотландии, требует от ЕС вернуть британский суверенитет в объеме, достаточном для удовлетворения своих земляков, которым была обещана возможность проголосовать за право выхода из Евросоюза. Выступающий против ЕС "Национальный фронт" Марин Ле Пен выиграл в первом раунде французских выборов 2015 г. Многие европейцы полагают, что ей удастся сделать это в заключительном туре президентских выборов 2017 г. Антииммигрантские, правые партии добиваются успехов по всей Европе, а Европейский союз сбит с толку множеством кризисов. Открытые границы Европы, облегчающие свободу торговли, также гарантируют свободу передвижения доморощенным террористам. Массовая миграция в ЕС вынуждает страны-члены устанавливать контрольно-пропускные пункты и закрывать границы. Шенгенское соглашение о свободном перемещении людей и товаров игнорируется или открыто нарушается. Экономический и культурный конфликт между богатой Северной Европой и Южной - в лице Греции, Италии, Испании и Португалии - продолжается и проявляется во враждебных отношениях между Афинами и Берлином. Северным европейцам надоело постоянно предоставлять дотации югу континента, раздраженного неумолкающими призывами севера к большей экономии. Произошел скачок местного национализма в таких регионах как Шотландия, Фландрия, Каталония, Венето, население которых стремится отделиться от далеких столиц, которые больше не выражают их интересы, и повторно обратиться к языку, культуре и традициям, которые имеют большее значение в их жизни, чем идеология фрау Ангелы Меркель с ее "экономика превыше всего". Кроме того, мигранты, попадающие в Европу преимущественно из исламского и третьего мира, не желают ассимилироваться, как это делали века назад в основном европейские и христианские переселенцы в Америку. Анклавы азиатов в Великобритании, африканцев и арабов вокруг Парижа, турок в Берлине только на первый взгляд кажутся британскими, французскими и немецкими. Некоторые из их детей сегодня прислушиваются к призывам о джихаде против крестоносцев, вторгшихся в мусульманские земли. Кажется, что движение в сторону более глубокой европейской интеграции остановилось и двинулось в обратном направлении, на фоне того, как ЕС выглядит все более разваливающимся по историческим, национальным, идеологическим и племенным границам. Если эти тенденции сохранятся, а в 2015 г. они выглядят усилившимися, то идея Соединенных Штатов Европы умирает, а вместе с ней и ЕС. И это поднимает вопрос о судьбе самого успешного экономического и политического союза в истории - Соединенных Штатах. Как, будучи все более и более многонациональными, мультикультурными, многоязычными и полиэтническими, США удастся избежать участи, которая выглядит весьма вероятной для Европы, если к 2042 г. в Америке не будет никакого идентифицируемого расового или этнического большинства? Исчезают ли наши собственные расовые и политические различия или, возможно, напротив, они выглядят более усугубившимися? http://actualpolitics.ru/article/10797

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #455 : 11 Января 2016, 20:21:56 » |

|

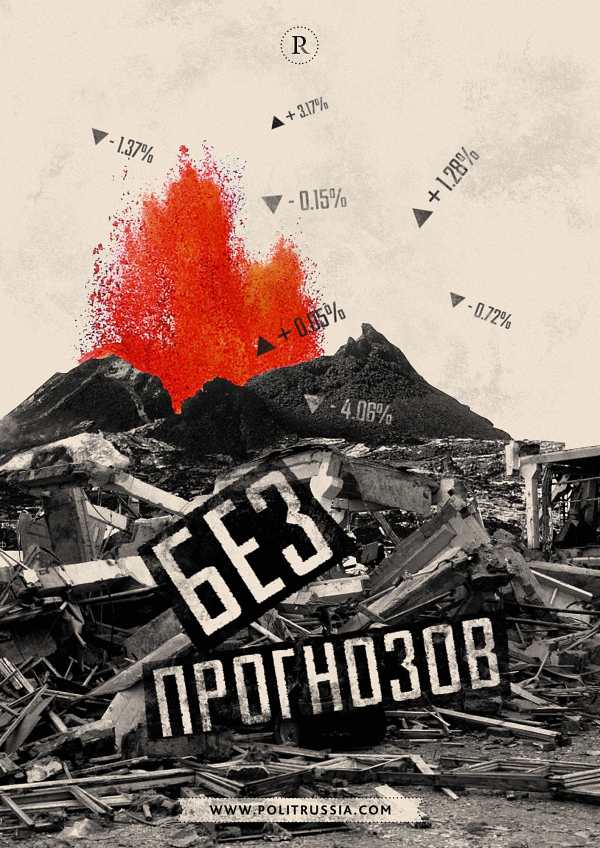

Олег МакаренкоОбвал на биржах - тревожный звоночек для США В комментариях всё задают и задают вопросы про предсказанный мной обвал на американских биржах. И действительно, индекс S&P 500 упал за первые дни января на несколько процентов, оформив тем самым едва ли не худшее начало биржевого года в истории. Разумеется, эксперты валят всё на Китай — так как международное разделение труда никто не отменял. Во всех военных кризисах на планете традиционно виновата Россия, во всех экономических — наши китайские союзники. Однако я бы не стал переоценивать роль Китая в нынешних тревожных скачках котировок, корень проблем всё же находится в американской экономике. Конечно, в Китае тоже не всё гладко: в декабре Китай жёг с дикой скоростью золотовалютные резервы, и если в итоге китайцы всё же вынуждены будут сильно девальвировать юань, на некоторое время китайским корпорациям может поплохеть. Однако даже в этом случае хуже всего придётся американской корпорации Apple, финансовое благосостояние которой сейчас крепко завязано на продажах айфонов в Китае. Отмечу, что о наступлении кризиса начали уже говорить вслух самые авторитетные фигуры — такие, например, как бывший глава ФРБ Далласа Ричард Фишер или главный спекулянт планеты Джордж Сорос. Процитируем слова последнего: Китай испытывает серьезные проблемы с регулированием. Я бы сказал, это равносильно кризису. Глядя на финансовые рынки, я вижу серьезные проблемы, которые напоминают кризис 2008 года.Как я уже много раз предупреждал, кризис 2008 года возвращается — только на этот раз уже с такой силой, что отсрочить его наступление ещё на несколько лет уже не получится. ФРС США уже задействовала все возможные способы оттянуть неизбежное, теперь у неё, как констатирует вышеупомянутый мистер Фишер, «не осталось боеприпасов». Вместе с тем надо понимать, что большие системы рушатся медленно. Это сейчас, из 2016 года, нам с вами кажется, что Советский Союз развалился моментально. На самом деле, события разворачивались несколько лет, и понимание произошедшей катастрофы пришло к нам не в 1990, например, году, когда по стране прокатилась гангрена товарного дефицита, а только в 1994-1995, когда стало ясно, что СНГ нежизнеспособен, и что никакого обещанного улучшения мы в ближайшие годы не увидим. Аналогичным образом вряд ли мы увидим что-то по-настоящему резкое и на американском континенте. Глобальная катастрофа будет, вероятно, по своему обыкновению складываться из огромного количества маленьких катастроф. Вот, например, свежая новость — уже треть американцев в возрасте от 25 до 34 лет вынуждена пользоваться аналогами наших микрокредитов («payday loan»), проценты по которым достигают иногда нескольких тысяч (!) годовых. На этом фоне скачущие котировки американского S&P 500 не выглядят чем-то особенным. Да, фондовые индексы просели. Да, если в понедельник S&P 500 снизится ещё на 3 процента и пробьёт августовский минимум в 1867 пунктов, команде защиты рынков от падения (PPT) придётся показать всё, на что она способна. Однако пока что паниковать категорически рано: в конце концов, котировки просели всего лишь на несколько процентов. Повторюсь, катастрофы типа той, которую мы сейчас наблюдаем, разворачиваются медленно — и долларовая экономика, полагаю, имеет все шансы протянуть как минимум до конца 2016 года. Вместе с тем пока что события развиваются по тому сценарию, который я ещё в середине декабря указал в качестве основного — ФРС США повышает ставку, на рынках начинаются серьёзные проблемы, и ФРС США спешно опускает ставку обратно вниз. Как видите, ставка уже поднята, и рынки уже трясутся в лихорадке. Ничуть не удивлюсь, если уже в январе-феврале ставка ФРС США будет снова прижата к нулю или даже продавлена ещё ниже, в отрицательную зону. Но всё же хочу особо подчеркнуть, что я не удивлюсь, если кризис будет развиваться каким-нибудь иным способом. Никакие прогнозы не могут сейчас быть точными, так как мы находимся сейчас в неизведанных водах: ничего подобного экономика планеты не переживала уже много веков. http://fritzmorgen.livejournal.com/849754.htmlhttp://politrussia.com/ekonomika/obval-na-birzhkakh-940/

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #456 : 14 Января 2016, 11:12:33 » |

|

Краткий экономический ликбез для понимания мирового кризиса Все падения рынка в США последней недели – это только слабый отголосок того, что творится на «физическом» уровне американской экономики Выходные как-то всегда настраивают меня на менее официальный лад. Писать не сухим языком аналитики, а более живым, иногда даже ироническим. Вот и сегодня такое настроение. Попробую вам на пальцах объяснить некоторые вроде бы простые, но почему-то не всеми осознаваемые вещи про экономику — те из них, которые нужны прямо сейчас для понимания сути происходящего сейчас мирового кризиса. И постараюсь сразу с практическими примерами. Начнём с того, что на сегодня есть фактически две разных экономики: одна – это «экономика» фондовых рынков, а вторая – это «физическая» экономика, которая оценивает объёмы произведённых и потреблённых товаров. И эти две экономики на сегодня уже почти никак не связаны – зачастую рост стоимости акций компаний идёт даже при том, что они показывают убытки. Про Facebook, который «дороже» Газпрома, я вообще лучше промолчу. 1. Причины формирования пузырей. В результате многолетнего раздувания стоимости западных (прежде всего, американских) компаний их рыночная стоимость в разы превышает номинальную. Нормальную прибыль большинство из них показать не может, поэтому делает упор на «рост капитализации». А это приводит к тому, что прибыль с дивидендов таких компаний оказывается настолько мизерной, что единственный смысл покупать такие акции – с целью их спекулятивной продажи. Что (вкупе с margin debt, использованием заёмных средств под проценты для торговли акциями) заставляет подавляющее большинство участников рынка играть на повышение, ещё больше способствуя раздутию пузырей. В свою очередь заёмные средства выдаются игрокам под залог стоимости акций и с условием, что при снижении цены акции должны быть автоматически проданы для погашения долга (это и есть один из вариантов margin call). Это вызывает почти обязательный крах биржи после окончания каждого периода ралли на повышение. 2. Спрос и предложение. Когда рисуют графики спроса и предложения, их зависимости от цены, то обычно забывают упомянуть, что есть такие понятия, как «насыщенный спрос» и «предел предложения». Насыщенный спрос – это когда потребители купили нужное для них количество товара, полностью удовлетворяющее естественный спрос. И дальнейшее снижение цены не ведёт к росту продаж. Не, можно, конечно, покупать дешёвый хлеб, чтобы кормить им свиней, но это уже не правило экономики, а девиации. Предел предложения – это, наоборот, когда больше товара просто не существует в природе. И сколько не повышай на него цену, а предложение не вырастет. Почему об этих двух явлениях не любят упоминать либеральные экономисты? Потому что они доказывают, что «правила рынка» применимы только в достаточно искусственных условиях и узких рамках, за пределами которых рыночные методы не работают. Наглядные примеры с золотом и нефтью. Сколько цена на золото не растёт, а предложение ограничено. Часть из держателей может решить продать, но это ситуативные флуктуации, а общий объём рынка ограничен. С нефтью наоборот: Саудиты нарастили добычу, снизили цену – а потребление не растёт. Вот и забиваются все склады и хранилища. Китайцы нарастили стратегические запасы, пока цена низкая, ряд других стран и корпораций тоже прикупили себе запасов, но дальше спрос насыщен, роста потребления не будет. Поэтому цену на нефть снижать дальше нет смысла, и все колебания цены сегодня носят не рыночную, а сугубо политическую природу. 3. Значение грузоперевозок. Надувать фондовые рынки можно сколько угодно (ну, почти, хехе), но есть реальный показатель экономической активности – это объём перевозимых по стране грузов. Перевозят сырьё, перевозят полуфабрикаты, перевозят готовые товары. Поэтому если падает производство, если падает спрос у населения – это всегда сразу отображается на грузоперевозках. Когда весной 2014 года майданутые орали «Сейчас заживём!», а я смотрел на падающие показатели грузоперевозок, то сразу было понятно, что будет существенное падение ВВП. Грузоперевозки на некоторых направлениях тогда упали на 50-70%, что толсто намекало на разворачивающийся кризис. Да, часть из них транзитные, но их легко вычленить в общей картине, потому что транзит обычно идёт по протоколу TIR (или аналогичным). И падение внутренних и экспортно-импортных грузоперевозок означало глубокий спад в экономике. В США последний год почти аналогичная картина. Биржи весь год скакали: то «бычье» ралли на повышение, то коррекции, затем новое ралли, но один параметр весь год стабильно падал – это транспортный индекс Доу-Джонса (The Dow Jones Transportation Average, DJTA). Грузоперевозки в США снижались весь год, и хотя американская статистика стабильно скрывала реальные данные по безработице и промышленному производству (которое тоже падает), но плачевные дела транспортных компаний скрыть невозможно. В результате DJTA потерял за год больше 21%. Именно потому, что грузоперевозки имеют такое большое значение, почти все так эмоционально отреагировали на фейк о полном прекращении судоходства в Атлантике.  В реальности AIS регистрирует только те суда, которые находятся не далее чем в 40 милях от стационарных станций Ну и все падения рынка в США последней недели – это только слабый отголосок того, что творится на «физическом» уровне американской экономики. Если этот краткий обзор помог вам лучше понять происходящее – я очень рад. Александр Роджерсhttp://jpgazeta.ru/aleksandr-rodzhers-kratkiy-ekonomicheskiy-likbez-dlya-ponimaniya-mirovogo-krizisa/http://krasvremya.ru/kratkij-ekonomicheskij-likbez-dlya-ponimaniya-mirovogo-krizisa/

|

|

|

|

« Последнее редактирование: 14 Января 2016, 11:18:52 от Александр Васильевич »

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #457 : 18 Января 2016, 23:25:17 » |

|

Осаждённые Штаты Америки и их агония В заголовке нет никакой ошибки. Соглашусь, на фоне царящей нынешней информационной истерии по поводу антироссийских санкций он выглядит по-меньшей мере провокационным. Ведь это Россия в осаде, а не США. Это нашу экономику Обама порвал уже в клочья, а то, что еще шевелится, собирается разодрать как тузик грелку в самое ближайшее время. Ведь посол США в России уже заявил, что у США, ого-го, еще есть порох в пороховницах. Это ведь российский рубль устраивает американские горки, несясь с заоблачных высот в стремительном пике. Так почему же в осаде США? А тем не менее, заголовок это не ошибка. Все именно так и обстоит. Просто мы разучились смотреть сквозь завесу информационного шума в суть вещей. «Зазеркалье», оно такое. Давайте постараемся просто понять, в каком мире мы живем. Да, США на сегодня является самым крупным и самым мощным игроком на современной политической и экономической карте мира. Но в этом и состоит их главная проблема. Всего, чего они могли, они достигли с окончанием холодной войны и установлением однополярного мира. Лет так двадцать назад. Но у «царя горы» есть одно неприятное свойство. Вверх уже некуда, со всех сторон только спуск. США, уничтожив любых видимых конкурентов, сами вынужденно оказались в положении, когда дальше есть только два пути. Или подмять весь мир под себя окончательно и бесповоротно, создать этакий «Pax Americana» во всемирном масштабе, либо только вниз. И нельзя сказать, что они не попытались. За последние двадцать лет США делали и сделали очень многое для того, чтобы «западным духом» проникся весь остальной мир. Та же Азия и Латинская Америка сегодня выглядят на порядок более похожими на Европу и США, нежели пару десятилетий назад. И доллар тоже царствует, как никогда. За то же время было уничтожено немало антиамериканских режимов на Ближнем Востоке, в Центральной Америке. Практически полностью «слилась», как сейчас модно говорить, в качестве самостоятельной силы Европа. Даже Ватикан, и тот, потерял большую часть собственной независимости. Все так. Но вот додавить не получилось. И маятник, как водится, начал движение в обратную сторону. И США были вынуждены от активной атакующей политики перейти к активной пока, но уже обороне. Сейчас они уже выглядят как Сизиф, который не смог затащить камень на гору и активно упирается ногами и руками, чтобы камень, начавший движение вниз, не раздавил его под своим весом. Все это пока слова. А где доказательства? «Вы хочете песен? Их есть у меня» 1. США – Англия. Пресловутые драки Ротшильдов и Рокфеллеров. Чтобы неприемлющие конспирологию не воротили нос, назовем их Англия и США. Англия была очень серьезно обижена на «кузенов», которые после Второй Мировой ободрали ее как липку. От Империи, где никогда не заходило солнце, остались одни ошметки. Слишком дорого обошлась Англии «братская» помощь против Рейха. Но национализм придумали именно англичане. И уж в чем эту нацию никто не может обвинить, так это в короткой памяти и всепрощенчестве. Начавшаяся финансовая война против доллара, активная помощь в становлении нового экономического гиганта – Китая, все это «месть кота Леопольда». И она пока в процессе. Многие догадываются, но еще до конца не верят, что золото из США утекло в неизвестном широкой публике направлении. Многие видят неблагополучность раздутых балансов крупнейших американских банков, но пока не видят, что это уже выеденные изнутри яблоки. Реальные активы этих пока еще гигантов давно в Австралии, Сингапуре, Гонконге и парочке других тихих мест. В США уже одна оболочка, активно поддуваемая ФРС, чтобы раньше времени не съежилась. Доллар все еще бравый перец, но уже как-то с гнильцой. Слишком большой вес тащит на себе и очень устал. Последние лет десять – пятнадцать американские президенты буквально воют, что тащить это бремя в одиночку уже не могут и угрожают при отсутствии помощи похоронить вместе с собой всех остальных. Все это сделала Англия. Хотя у нее нашлась куча добровольных помощников. Американцы своей простотой и наглостью настолько достали всех, что мир все больше сосредотачивается не на том, как еще протянуть финал этой затянувшейся пьесы, а как самим подстелить соломку, чтобы громкий обвал разжиревшего монстра не убил окончательно. И недавнее неожиданное поведение Швейцарского ЦБ лишь один из примеров, когда «каждый спасается в одиночку». Показателем, насколько изменился мир и отношение в нем к США, может служить тон различных экспертных мнений. Если всего два-три года назад общий тон был «этого не может быть никогда», то сейчас общий рефрен изменился до «когда именно». США все больше занимают индивидуальную оборону. У недавних верных союзников нашлись срочные дела, и они под разным предлогом активно покидают окопы. 2. США – Россия. Если почитать западный информационный «мейнстрим», то Россия в нем выглядит этаким монстром, восстающим из пепла на погибель Западного мира. Самое интересное в этом, что если просто проследить все этапы становления этого образа, то мы увидим, что сама Россия палец о палец не ударила, чтобы заслужить такое отношение к себе. Да и не нужно это было России. От слова совсем. Сложившаяся сегодня в России власть до позапрошлого года была четко ориентирована на бесконфликтное сосуществование с Западом и США в частности. Практически все властные кланы России это более чем устраивало. Здесь зарабатывались деньги, там они хранились и тратились. Там шел активный отдых от «трудов праведных и неправедных» здесь. Все, что хотели «наши люди», это гарантий спокойствия себе и капиталам, плюс некую толику хотя бы видимого уважения. Да, еще просили кусочек общего властного пирога, но в довольно индивидуальном порядке. Но не сложилось. Собственно, не сложилось не из жадности или глупости американцев, как про это часто можно услышать. Нет не таком уровне идиотов. Проблема в другом. В самой России. Стоит сегодня поделиться властью с вполне адекватной и вроде бы лояльной российской элитой, как завтра Россия станет настолько сильной, что вместо пальца отхватит руку. И не потому что российская элита захочет большего. Страна такая. И память у нас не короче, чем у англичан. Но даже если бы на это можно было закрыть глаза, нельзя допустить иного. «Мирная» прозападная и при этом сильная Россия неизбежно вела бы к сближению России с Европой. Как следствие усиление последней в качестве центра мировой силы. Образ России – врага нужен лишь самим США. Это позволяет продолжать пугать Европу русским медведем. А страх позволяет ее контролировать. Плюс ничто так не консолидирует нацию в самих США, как привычный образ привычного врага, пришедшего забрать благополучие у простых американцев. И неважно, что это благополучие достигнуто за счет ограбления той же России. Оно ведь уже свое. Кризис, переворот и война на Украине спровоцированы и организованы США именно для проявления жесткого конфликта с Россией, призванного закрепить на Западе враждебный образ последней. Да, имеется множество и других факторов. Та же Сирия, тот же Иран. Но главное именно откровенное противостояние, которое можно бесконечно раздувать в СМИ. Но и тут не задалось. Проект буксует. Россию в прямой конфликт втянуть не удалось. Деньги на войну, да и на Украину тоже, кончились. Провал проект очевиден. И из атакующей позиция США все больше становится оборонительной с попытками вообще отойти в сторону и сделать вид, что Америка тут не при чем. Получается очень плохо, но попытки идут. Тем более, что еще до попытки сделать из России монстра провалилась и попытка подмять ее под себя. Не сработал «цветной сценарий», не сработал сценарий с раскруткой «национализма». Не сработал «кавказский» сценарий. И даже сегодняшние санкции в первую очередь бьют не по простым людям (хотя и по нам тоже), а по тем, кто наиболее плотно связан с Западом, по тем, кто потенциально являлся внутренним сторонником США и Запада в принципе. Ведь те же санкции в первую очередь бьют не по реальной, а по паразитарной экономике России. Той самой, которая до сих пор обеспечивала регулярный приток долларов в США. Сегодняшнее ускорение бегства капиталов из России, это последняя волна. А за ней полное прекращение потока, довольно серьезно поддерживавшего на плаву сам доллар. И США начали метаться. Они еще пытаются что-то предпринять. Но получается все хуже и все дороже. 3. США – Европа. Даже лояльность Европы уже становится не добровольной, а финансово обременительной. За провал аферы с боингом пришлось заплатить возвратом на родину всех золотых запасов Голландии. За жесткую антироссийскую риторику Германии пришлось заплатить очередными 85-ю тоннами того же золота в декабре прошлого года. Хотя после предыдущих 37-ми тонн в 2013-м обе стороны сделали вид, что на этом остановятся. Довольно серьезные проблемы с Францией, попавшей из-за США с «Мистралями» и «Рафаэлями» на очень крупные бабки. Получается, что уже не США доят Европу, а последняя использует подвернувшуюся возможность нагнуть «Старшего брата». Планы по сокращению американских баз в Европе в этом году как раз очень серьезный признак того, что «труп восстал» и начал самостоятельную жизнь. 4. США – Израиль. «Непотопляемый авианосец», «самый надежный союзник», какими только эпитетами некоторое время назад не блистали отношения США и Израиля. И вот уже все изменилось. Постоянные попытки США подмять под себя Ближний восток «неожиданно» натолкнулись на активное нежелание Израиля кончать ради США жизнь самоубийством. Причем, США виноваты во всем исключительно сами. Просто-напросто заигрались. Обещанная для переселения территория Украины все больше под вопросом. Попытка замириться с Ираном в пику России путем по сути капитуляции с принятием почти всех требований Ирана по его ядерной программу вызывает в Израиле активное отторжение. Подпитка ИГИЛ, которая потенциально несет в себе для Израиля огромную угрозу, вызывает еще большее отторжение. Даже с Сирией все не так просто. Израиль конечно под шумок пытается решить определенные свои проблемы с соседом, но все же помнит, что очень долго именно сирийская часть границ была самой спокойной. И вот уже президент Израиля при посещении США «не находит в своем графике времени для встречи с президентом США». Большей пощечины нанести трудно. И такое расхождение в позициях ослабляет США и изнутри. Влиятельность еврейской общины в США переоценить трудно. 5. США – Саудовская Аравия. На словах пока дружба – жвачка. Но внутри кипят страсти. Саудиты слишком сильно завязаны на США в плане своих капиталов. Все их деньги попросту в Америке. А доверия, что деньги будут в сохранности, все меньше. Но США совершенно не горят желанием эти деньги отдавать. А Саудиты совершенно не горят желанием воевать с ИГИЛ, который сами же по просьбе США растили, холили и лелеяли. Не хотят, но, кажется, придется. Плюс ИГИЛ нагло добывает нефть и продает ее за бесценок, окучивая традиционную саудовскую поляну и портя налаженный бизнес, составляющий основу саудовской экономики. И начались танцы с бубнами. Цена на нефть в пол, массовые банкротства и сокращения инвестиций в американской нефтедобывающей отрасли. А это уже угроза фондовому рынку. А фондовый рынок угроза инфляции с приставкой гипер-. А инфляция угроза доллару. Но приструнить ИГИЛ США тоже не могут. Тогда Асад в Сирии окончательно выстоит. Тогда вновь сформируется независимый Ирак. Тогда угроза вообще навсегда или очень надолго потерять какое-либо влияние на Ближнем Востоке. 6. США – Китай. Мне очень нравятся массовые рассуждения о том, что Китай никогда не пойдет против США, поскольку триллионы долларов в трежерис слишком большая сумма, чтобы ее терять. А давайте поставим вопрос иначе. Что лучше, потерять все или часть? Что лучше, будучи уже первой экономикой мира, занять лидирующее положение. Позволяющее быстро и легко отбить любые потери или признать себя вассалом без права голоса, а вместе с этим потерять и все достигнутое немалым трудом и упорством? По-моему, ответ очевиден. Китай занимает сейчас очень грамотную политику. Он не лезет в лидеры противостояния, уступив эту роль России. Но при этом активно наращивает свои преимущества во всех сферах. В экономике, политике, военной сфере. Куча международных проектов уже сделало Китай по факту лидирующей нацией. БРИКС это проект Ротшильдов вместе с Россией и Китаем. И Китай там имеет главную долю. Вся ЮВА, даже Австралия экономически завязаны именно на Китай. Активная работа с Мьянмой должна решить проблему выхода в Индийский океан, минуя Малакский пролив. Той же цели служит создание военно-морской базы в Пакистане. В Латинской Америке Китай же партнер номер один. А строительство на китайские деньги в Никарагуа параллельного Панамскому канала закрепит этот статус. Кстати, охранять этот канал будет российская военно-морская база. США уже просто не успевает отвечать Китаю по всей планете. А вызовы все растут. И уже перемещаются активно в финансовую область. Сегодня прямые репо с Китаем в юанях имею десятки различных государств. По большому счету сегодня нет ни одной политической, тем более геополитической области, где США не терпели бы крах. Нет ни одной успешно завершенной операции после Ливии, да и там накосячили так, что до сих пор не разберутся. «Арабсукую весну» пришлось «слить» так же, как и все остальное. Не потянули. США все больше не на словах, а по факту остаются в одиночестве. Крысы активно бегут с тонущего «Титаника». Отчего ощущение осады и неизбежности поражения только нарастает. Но проблемы и внутри США. Американская элита в существующих условиях не имеет ни шансов, ни воли на объединение. Обама за семь лет правления понаворотил такого, что от него открещивается уже вся политическая элита. Никто не хочет разделить ответственность. Причем, внутри страны все больше крепнет уверенность, что нарыв надо вскрывать. И чем раньше, тем всем спокойнее. Республиканцам нужен кризис еще до смены президента. Им совершенно не улыбается разгребать проблемы, которые могут повесить на них. Куда лучше, если они будут героически вытаскивать страну из руин, куда ее загнал Обама. Тогда им все спишется. Но и в стане демократов не лучше. Та же Клинтон совершенно не горит желанием быть связанной с предшественником. Если кризис оттянется, он способен вообще похоронить демократическую партию. Куда лучше устроить его сейчас, пока еще есть время отстраниться о безумствующего президента. Собственно когда Обама с надрывом заявляет, что «порвал» российскую экономику, это не более, чем попытка убедить именно внутреннюю аудиторию. Что дела обстоят не так плохо, как это на самом деле. «Но загнанных лошадей пристреливают». Чтобы не мучились. И не мучили своей агонией всех остальных. http://krasvremya.ru/osazhdyonnye-shtaty-ameriki-i-ix-agoniya/http://sensaysay.ru/blog/43452037104/Osazhdennyie-SHtatyi-Ameriki-i-ih-agoniya

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #458 : 19 Января 2016, 17:26:24 » |

|

Валентин КАТАСОНОВПродажи центробанками казначейских бумаг США: бунт против доллара? По данным ФРС, центробанки ряда стран мира в первую неполную неделю нового года продали казначейских бумаг США на 12 млрд. долл. Во вторую неделю они освободились от таких бумаг ещё на сумму 34,5 млрд. долл. Итого по итогам первых двух недель 2016 года снижение запасов казначейских бумаг США составило 46,5 млрд. долл. Такое снижение является рекордным за всю историю ведения статистики изменений резервов на недельной основе. На середину января сего года общий запас казначейских бумаг США на балансах зарубежных центральных банков составил 2,96 трлн. долл. Это минимальное значение с апреля 2015 года. Некоторые комментаторы усмотрели в этом событии начало освобождения мира от долларовой гегемонии. При этом лидером «освободительного движения» был назван Китай. ФРС не приводит раскладки недельных изменений запасов казначейских бумаг по странам, но эксперты уверены, что основную часть сброса этих бумаг произвёл Народный банк Китая (НБК). Видимо, эксперты экстраполировали на первые две недели нового года тенденции прошлого года, когда международные резервы КНР сократились на рекордную величину – 513 млрд. долл. При этом в декабре сокращение составило 108 млрд. долл. Какая часть сокращения международных резервов КНР пришлась на продажи американских казначейских бумаг за весь прошлый год, пока неизвестно. Однако в отдельные месяцы прошлого года суммы таких продаж были впечатляющими. Например, в августе за две недели Китай продал американских бумаг на сумму 100 млрд. долл. Китай рассматривается не только как лидер продаж казначейских бумаг США, но и как главный организатор проекта освобождения от долларовой зависимости. На середину прошлого года в резервах НБК находилось казначейских бумаг на сумму 1,48 трлн. долл. Получается, что на Китай приходится примерно половина всех американских бумаг, числящихся на балансах зарубежных центробанков. Как тут Китаю не быть лидером? Мало кому в мире нравится нынешняя валютно-финансовая система, завязанная на одну денежную единицу – доллар США. Эта система является основой экономической и политической гегемонии Америки. Поэтому многие эксперты ищут признаки того, что доллар США не сегодня-завтра умрет. Такие признаки, действительно, имеются, но нередко желаемое выдается за действительное. Объяснение сброса американских бумаг борьбой с гегемонией доллара – яркий тому пример. Причина такого сброса более банальна. Денежные власти тех стран, которые в прошлые годы упорно накапливали долларовые резервы, сейчас вынуждены их тратить. Тратят они эти резервы по той причине, что еще в 2014 году в странах периферии мирового капитализма обозначился чистый отток капитала в сторону западных стран, особенно США. Капитал вывозят как резиденты, так и нерезиденты. Капитал вывозится в виде иностранной валюты, прежде всего долларов США. Для удовлетворения спроса на американскую валюту центробанки вынуждены продавать казначейские бумаги США. «Патриотизмом» центробанков тут не пахнет, они просто обслуживают клиентов. И Народный банк Китая исключением не является. Конечно, центробанки могут занять позицию наблюдателей, не участвуя в операциях на валютном рынке и пустив свою национальную денежную единицу в свободное плавание, но тогда национальной валюте грозит не просто снижение курса по отношению к доллару, евро и другим резервным валютам, а самый настоящий обвал. Центробанки вынуждены проводить валютные интервенции для предотвращения таких обвалов, а для интервенций они и продают казначейские бумаги США. В связи с этим нельзя пройти мимо сделанного 16 января резонансного заявления агентства Bloomberg. По мнению этого агентства, в 2016 году в мире может вспыхнуть глобальная валютная война. На наш взгляд, сенсации в таком заявлении нет. Более того, есть неточность. Валютная война шла и раньше, она не прекращалась ни на один день, если под валютной войной понимать понижение курсов национальных валют по отношению к доллару США. Понижение происходит неравномерно, поэтому курсы всех других валют по отношению друг к другу скачут: одни растут, другие падают. Считается, что страны, валюты которых падают по отношению не только к доллару США, но и другим валютам, выигрывают в войне, поскольку девальвированная денежная единица облегчает экспорт («валютный демпинг»). А те страны, валюты которых растут по отношению к другим валютам (кроме доллара США), - проигрывают в этой войне. Однако такое представление о валютной войне далеко не вполне корректно. Падение валютных курсов национальных денежных единиц может происходить помимо воли и желания денежных властей данной страны. В первую очередь под влиянием такого фактора, как отток капитала из страны. Тем не менее Вашингтон и МВФ всё равно будут подозревать и даже обвинять такую страну в ведении валютной войны. А за обвинениями могут следовать и санкции. Нечто подобное происходит с Китаем. Зафиксированное в августе прошлого года падение курса юаня за один-два дня почти на 2% было истерично воспринято Вашингтоном как начало валютной войны. Между тем косвенно в таком падении юаня был виноват именно Вашингтон. В частности, в это время усилились разговоры о возможном повышении в сентябре базовой ставки ФРС, что активизировало отток капитала из Поднебесной. Итак, если понимать под валютной войной обесценение валют всех стран по отношению к доллару США, то это перманентный процесс, в котором дядя Сэм заинтересован и который им всячески стимулируется. Спектр средств ведения такой войны весьма широк: оценки «большой тройки» рейтинговых агентств; СМИ, снабжающие рейтинговые агентства «нужными» сенсациями; базовая ставка ФРС; фальсификация Министерством торговли США статистических данных об американской экономике; экономические санкции Вашингтона и его союзников против государств с отсутствием «демократии»; терроризм; операции спецслужб США по свержению неугодных правительств и т.д. Так называемая валютная война, в которой Вашингтон пытается обвинять другие государства, на самом деле - результат той войны, которую Америка ведет против всего мира. Без такой войны курс доллара немедленно начал бы падать по отношению к другим валютам. Доллар в одночасье упал бы с пьедестала мировых денег. Хотя я сказал, что в сбросе американских казначейских бумаг центробанками не стоит усматривать признаки «бунта» против доллара, признаком будущей гибели доллара как мировой валюты этот сброс действительно является. Схематично этот сценарий представляется следующим. На протяжении нескольких лет после финансового кризиса Америка жила в условиях почти нулевой базовой ставки. Эта ставка определяет цену денег в американской экономике. Они долго были почти бесплатными. Последствия такой бесплатности достаточно серьезные, почти убийственные для американской капиталистической экономики. Это прекрасно понимают и хозяева денег, владеющие печатным станком ФРС. Даже намеки со стороны ФРС в 2014 году о том, что эра дешевых денег заканчивается, повлияли на мировую экономическую ситуацию. Начался разворот потоков капитала с периферии мирового капитализма к его центру, т.е. США, что спровоцировало падение курсов валют периферийных стран (по ошибке называемое «валютной войной») и сброс казначейских бумаг США центробанками этих стран. Тем самым подрывается основа финансовой системы США, которая уже давно представляет собой бюджет с громадным дефицитом (в отдельные годы более 1 триллиона долл.). Дыры бюджета закрываются с помощью казначейских бумаг США. Сброс казначейских бумаг сопровождается ростом их доходности как средства поддержания спроса на бумаги. В свою очередь, рост доходности бумаг означает, что происходит увеличение бюджетных расходов на обслуживание государственного долга (процентных расходов). При резком сбросе бумаг процентные расходы могут взметнуться до небес, и может возникнуть ситуация, при которой процентные расходы станут главной статьей бюджета и даже пожрут его полностью. Придётся «растягивать» бюджет путем наращивания долгов. И вот тогда американская экономика действительно войдёт в штопор. Руководители ФРС не раз заявляли, что принимаемые ими решения, прежде всего, диктуются потребностями экономики США. Мол, возможные последствия этих решений для остального мира – проблемы остального мира. Еще в 70-е годы в Вашингтоне родилась крылатая фраза: «Валюта - наша, проблемы – ваши». Однако жить по этой формуле сегодня у Америки уже не получается. Хотят денежные власти США или нет, но эффект бумеранга неизбежен. Последствия каждого решения ФРС сегодня не в состоянии просчитать самые опытные эксперты. Пожалуй, оптимальной линией поведения для ФРС сегодня является бездействие, или сохранение status quo. В декабре 2015 года Совет управляющих Федерального резерва впервые почти за десятилетие поднял базовую ставку (с 0-0,25% на 0,25 процентных пункта). Некоторые члены Совета ФРС США сделали заявления, что пошаговые (по 0,25 проц. пункта) повышения продолжатся в 2016 году и далее. Однако принятое решение спровоцировало резкий сброс центробанками казначейских бумаг США. Это и есть одно из тех последствий декабрьского решения ФРС, недостаточно учтённое. Уже появились мнения, что больше ФРС как минимум не будет повышать базовую ставку и как максимум вернется на исходные позиции. Люфт маневра у денежных властей США сужается. Это и есть один из главных признаков нарастающего кризиса доллара. http://www.fondsk.ru/news/2016/01/19/prodazhi-centrobankami-kaznachejskih-bumag-ssha-bunt-protiv-dollara-38076.html

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #459 : 26 Января 2016, 14:03:05 » |

|

Саудовская Аравия может обрушить долговой рынок США, — Bloomberg Из-за падения цены на нефть и дорогостоящих войн на Ближнем Востоке Саудовская Аравия вынуждена распродавать казначейские бумаги США, точный объем которых не известен. Из-за падения цены на нефть и дорогостоящих войн на Ближнем Востоке Саудовская Аравия вынуждена распродавать казначейские бумаги США, точный объем которых не известен.Возможная продажа Саудовской Аравией казначейских бумаг США для обеспечения ее бюджетных обязательств может привести к серьезным последствиям для американского долгового рынка, пишет Bloomberg. Только за последний год Саудовская Аравия избавилась от валютных резервов на 100 миллиардов долларов, чтобы компенсировать крупнейший за четверть века дефицит бюджета. Она также впервые рассматривает продажу своей королевской драгоценности — государственной компании Saudi Aramco. Признаки перенапряжения вызывают беспокойство в связи с очень большой долей Саудовской Аравии на крупнейшем и наиболее важном в мире рынке облигаций, — пишет агентство.Доля бумаг американского казначейства в собственности Эр-Рияда, предположительно, одна из крупнейших в мире, пишет Bloomberg. Определить ее размеры точно не получается из-за соглашения, заключенного между двумя странами после нефтяного шока 1973 года. В обмен на доступ к нефтяным резервам королевства и стратегические отношения США согласились не указывать долю Саудовской Аравии, объединив ее с 12 другими странами, в основном представляющими ОПЕК. Совокупная доля этой группы экспортеров нефти в ноябре составила 289 миллиардов долларов, при этом доля Саудовской Аравии считается крупнейшей. На основании данных Агентства денежного обращения королевства Bloomberg предполагает, что Эр-Рияд обменивает американские долговые обязательства на краткосрочные высоколиквидные активы, чтобы выполнить бюджетные обязательства и поддержать национальную валюту. Нефтедолларовое благосостояние Саудовской Аравии подорвано и наличная валюта стала ключевым моментом, отмечает агентство. Падающая нефть и дорогостоящие войны на Ближнем Востоке вынуждают королевство сбрасывать американские долговые обязательства, объем которых никто не может определить из-за действующего соглашения. http://rusvesna.su/news/1453658634

|

|

|

|

|

Записан

Записан

|

|

|

|

Cергей

Модератор

Ветеран

Сообщений: 745

Православного вероисповедания.

|

|

« Ответ #460 : 29 Января 2016, 11:01:19 » |

|

Вице-премьер РФ Дмитрий Рогозин на своей странице в социальной сети Facebook в четверг назвал "хрестоматией цинизма" решение США продолжать использовать российские ракетные двигатели РД-180 вопреки санкциям, введенным против России. "Хрестоматия цинизма: под санкции попадает конкурентная экспортная продукция России — за исключением той, без которой США обойтись не могут", — написал Рогозин. Ранее министр Военно-воздушных сил США Дебора Ли Джеймс заявила, что Пентагон считает правильным использование российских двигателей РД-180, поскольку отказ от их использования ограничивает возможности американской космической отрасли. РД-180 используются в первой ступени американских ракет Atlas, и пока промышленность Соединенных Штатов не производит аналогов. В конце 2014 года Палата представителей конгресса США из-за кризиса на Украине приняла поправку сенатора Джона Маккейна, предусматривающую полный отказ США от российских двигателей РД-180 до 2019 года. Исключение было сделано только для контракта, заключенного консорциумом Boeing и Lockheed Martin с российским ракетно-космическим предприятием НПО "Энергомаш". 24 декабря 2015 года стало известно, что НПО "Энергомаш" поставит в Соединенные Штаты еще двадцать двигателей РД-180. Источник |

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #461 : 03 Февраля 2016, 10:19:23 » |

|

Европа очнулась: банки тоннами забирают золото из США Бундесбанк Германии выпустил новый доклад по программе репатриации золотых слиток по итогам 2015 г. Германия, судя по всему, все же смогла добиться своего, а Франкфурт теперь стал городом, где сосредоточены крупнейшие запасы Бундесбанка. Бундесбанк Германии выпустил новый доклад по программе репатриации золотых слиток по итогам 2015 г. Германия, судя по всему, все же смогла добиться своего, а Франкфурт теперь стал городом, где сосредоточены крупнейшие запасы Бундесбанка.В течение прошлого года ЦБ Германии вернулся во Франкфурт 210 тонн золота, из которых около 110 тонн было перевезено из Парижа и около 100 – из Нью-Йорка. Напомним, что в 2013 г. началась программа по возвращению 300 тонн золота из запасников Федерального резервного банка Нью-Йорка и 374 тонн золота из хранилищ Банка Франции во Франкфурт. Планируется завершить эту операцию к 2020 г. При этом сама по себе программа достаточно необычна. Все 674 тонн золота можно было бы перевезти за несколько недель или даже меньше, если захотеть этого, поэтому очевидно, что для Бундесбанка действуют какие-то ограничения, о которых мы не знаем. Сейчас золото Германии хранится в следующих местах: *1347,4 тонны или 39,9% — в Нью-Йорке *196,4 тонны или 5,8% — в Париже *434,7 тонны или 12,9% — в Лондоне *1402,5 тонны или 41,5% — во Франкфурте До начала программы в Нью-Йорке хранилось 45% золота Бундесбанка (1536 тонн), во Франции находилось 11% (374 тонны), 13% в Банке Англии (445 тонн) и 31% во Франкфурте (1036 тонн). С января 2013 г. Германия вернула 366 тонн золота, при этом в 2013 г. было возвращено всего 5 тонн из Нью-Йорка. Необходимо вывезти из Нью-Йорка еще 110 тонн золота, а в Париже остается 196,4 тонны.  До сих пор не ясно, почему в 2013 г. домой вернулось так мало слитков, всего около 37 тонн. Но, судя по всему, сейчас эти ограничения уже не так сдерживают стремление Германии. Основной причиной задержки являются, скорее всего, дипломатические трудности, так как ранее Бундесбанк доказал свою способность организовать масштабную транспортировку золота. Так, в начале 2000-х гг. ЦБ Германии постепенно репатриировал 950 тонн золота, хранящегося в Банке Англии. Получается, что на Германию оказывалось давление со стороны США по дипломатическим линиям, и это ясно показывает, какую силу имеет ФРС. ФРС теряет контроль над золотыми запасами ЦБ мира?С января 2015 г. по ноябрь 2015 г., если верить статистике ФРС, из хранилищ ФРБ было выведено около 4 млн тонн унций, или 124 тонны золота. Учитывая, что Бундесбанк вывез только 110 тонн, это означает, что другие также начали процесс изъятия золотых запасов из США. С другой стороны, эти оставшиеся 14 тонн могли быть сначала вывезены в Париж, а уже потом считаться как слитки, отправленные из Франции в Германию, пишет Вести Экономика. На самом деле возвращение золота в Германию — старая и довольно болезненная история. Общество неоднократно требовало от властей перенести все золотые запасы на родину, особенно это касалось того золота, которое хранилось в Штатах. Высказывалось мнение, что США могут в любой момент конфисковать металл, использовать его в качестве рычага давления на Германию или вообще украсть. Во время кризиса золото является последней защитой экономической безопасности страны, а также защищает национальный суверенитет. Во время различных кризисов золото используется для развития отдельных регионов и достижения реформ, улучшая жилые и производственные условия.

В некоторых странах благодаря золоту удалось увеличить уровень международных резервов и дать импульс частному сектору.

Сейчас золото по-прежнему характеризуется функциями по защите от экономических рисков, способствуя еще более важной финансовой безопасности, чем ранее. В качестве монетарного актива золото выходит за рамки национального суверенитета, являясь мощным инструментом погашения обязательств. И это именно то, что обеспечивает силу резервной валюте.Самое интересное, что подлинность слитков вызывается сомнения у некоторых экспертов. Бундсебанк утверждает, что все проверки закончены, нарушений нет, но не публикует реальный номер слитка, его вес, чистоту и год изготовления. ЦБ Германии публикует только список слитков с инвентарными номерами, которые, конечно же, ни о чем не говорят. По мнению представителей регулятора, этого достаточно для целей хранения, а дополнительную информацию публиковать нет смысла. Не исключено, что в 2015 г. часть слитков была переплавлена или еще каким-либо образом изменена, и теперь Бундесбанк выбирает более осторожный подход. Это вполне вероятно, так как отказ публиковать подробную информацию настораживает. Представители центрального банка никак не объясняют, почему возвращение смешного объема по современным меркам займет 5 лет, также никто не может пояснить почему в 2013 г. было возвращено только 5 тонн, а в 2015 г. уже 100 тонн. Что изменилось? Даже крупные золотые биржевые индексные фонды публикуют подробные списки слитков, где указывается их вес и т.п. Но Бундесбанк предпочитает ограничиваться отговорками о том, что информация о переплавке, весе, заводе-изготовителе и т.п. не требуется в целях бухгалтерского учета, хотя это просто стандартная практика в золотодобывающей промышленности. http://ktovkurse.com/a-vy-kurse/repatriatsiya-prodolzhaetsya-germaniya-vernula-366-tonn-zolota-iz-nyu-jorka-i-parizha?utm_source=infox.sg

|

|

|

|

« Последнее редактирование: 10 Февраля 2016, 10:38:00 от Александр Васильевич »

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #462 : 10 Февраля 2016, 10:39:57 » |

|

Валентин КАТАСОНОВОсобая роль гонконгского доллара Декабрьское (2015) решение ФРС США о повышении базовой ставки подстегнуло отток капитала и падение валютных курсов денежных единиц самых разных стран. Не стал исключением и Гонконг, всегда имевший имидж процветающей в экономическом и финансовом отношении территории. Будучи специальным административным районом КНР, Гонконг имеет свою денежную единицу – гонконгский доллар. 18 января гонконгская валюта подешевела, достигнув самого низкого уровня за последние четыре года: 7,8 за 1 доллар США. Глава Валютного управления Гонконга (The Hong Kong Monetary Authority) Норман Чан, выступая на Азиатском финансовом форуме, заявил, что после повышения в США процентной ставки это вполне естественно. Впрочем, в отличие от многих других валют, которые в 2014-2015 гг. не просто падали, а обваливались, гонконгский доллар подешевел по отношению к доллару в начале года менее чем на 1%. Это падением не назовёшь. Гонконгский доллар по определению не может падать и тем более обваливаться - по той причине, что он привязан к доллару США. Коротко об истории гонконгского доллара. После первой опиумной войны (1840-1842) в Китае наряду с национальными денежными единицами (лянами) стали широко использоваться иностранные денежные единицы, прежде всего британский фунт стерлингов. Появились иностранные банки, которые стали выпускать свои банкноты и сертификаты с серебряным обеспечением. Банки могли эмитировать банкноты, номинированные в китайских унциях (таэлях). Среди финансовых учреждений, действовавших в Китае, особо выделялся британский банк HSBC (Hong Kong & Shanghai Banking Corporation). Он впервые начал выпускать банкноты, которые назывались «долларами». В китайской транскрипции слово «доллар» звучит как «юань», и в дальнейшем это название закрепилось за китайской национальной валютой. HSBC занял ведущее место в банковской системе Китая. Вплоть до провозглашения КНР он оставался крупнейшим эмитентом банкнот на территории страны. Гонконг и в XIX веке существовал автономно от Китая. В 1895 году был начат выпуск гонконгского доллара, привязанного к серебру (24,2611 г.). В 1936 году был отменен серебряный стандарт, гонконгский доллар получил жесткую привязку к британскому фунту стерлингов (1 доллар = 15 пенсам). Своего центрального банка в Гонконге не было, эмиссия гонконгского доллара была возложена на частные банки. Основными эмитентами были два английских банка – HSBC и Sttandart Chartered Bank. Оба эти банка контролировались Ротшильдами. Для гонконгского доллара тяжелыми были времена с конца 60-х до начала 80-х гг. прошлого века, когда происходил развал Бреттон-Вудской системы и переход к новой Ямайской системе. В 1967 году произошла девальвация британского фунта, в том же году был девальвирован доллар Гонконга. В 1974 году Гонконг вышел из зоны британского фунта и вошел в зону американского доллара. В 1970-е годы гонконгский доллар находился в свободном плавании, его постоянно швыряло вверх и вниз. Стабилизация наступила в1983 году: гонконгский доллар был привязан к доллару США. Привязка была жесткая. Колебания курса гонконгского доллара к доллару США допустимы в очень узком коридоре (7,75 - 7,85 национальных единиц за доллар США). После того как Гонконг в 1997 году перестал быть английской колонией и был присоединен к Китаю, денежная система Гонконга сохранила свою автономию, являясь классической моделью «валютного управления» (currency board), которую используют многие страны мира. Эта модель имеет две главные особенности: а) национальная денежная единица попадает в обращение в результате того, что эмитент данной страны приобретает на рынке иностранную валюту (как правило, валюту, относящуюся к категории резервных); б) фиксированный (жесткий) курс обмена национальной денежной единицы на «якорную» валюту (иностранную валюту, выполняющую роль «привязки»). Фиксированный (жесткий) курс обеспечивает институт, который называется «валютным управлением». В Гонконге это The Hong Kong Monetary Authority (HKMA). Основное средство стабилизации гонконгского доллара – валютные интервенции за счет накопленных резервов. В Гонконге эти резервы сосредоточены в Обменном фонде, подчиненном HKMA. В некоторых странах эмиссию национальных денежных единиц осуществляют частные банки, а институт валютного управления лишь регламентирует и координирует деятельность этих банков. Эмиссию местной валюты в Гонконге осуществляют четыре организации - правительство Гонконга (монеты и банкноты в 10 долларов) и три коммерческих банка: HSBC, Standard Chartered Bank и Bank of China. На проходившем в январе сего года в Гонконге Азиатском финансовом форуме руководителю HKMA Норману Чану был задан вопрос, не собирается ли Гонконг отпускать свою валюту в свободное плавание. Он ответил, что таких планов нет, так как нет никакой необходимости менять существующую систему привязки, эффективно служившую финансовым рынкам Гонконга последние три десятилетия. Норман Чан понимает, что фиксированный курс национальной валюты Гонконга – один из главных козырей этой автономной территории. Помимо желания продолжать поддерживать устойчивый курс курса гонконгского доллара у HKMA есть для этого и все возможности. По данным МВФ, Гонконг занимает 9-е место в мире по величине международных резервов, которые в ноябре 2015 года составили 355,8 млрд. долл. Для сравнения: у России на тот же момент времени они были равны 364,7 млрд. долл. (7-е место в мире), у Бразилии – 357,0 млрд. долл. (8-е место). Громадная по территории и населению Индия находится по уровню резервов ниже Гонконга – 350,2 млрд. долл. (10-е место). Власти Гонконга полагают, что нынешнее понижение курса местного доллара – явление временное, рассчитывают, что прибегать к валютным интервенциям часто не придется. В противном случае через некоторое время может встать вопрос о том, насколько целесообразно дальнейшее проведение политики фиксированного курса гонконгского доллара. До сих пор такая политика себя вполне оправдывала. Гонконг с его стабильной валютой и одной из крупнейших в мире биржевых площадок остается главными финансовыми воротами Китая. КНР продолжает сохранять целый ряд ограничений на валютные операции. Полной валютной конвертируемости юаня, несмотря на получение им в конце прошлого года статуса резервной валюты, до сих пор нет. Зато Гонконг всегда отличался отсутствием таких ограничений. Этим пользуются китайские компании и банки, которые открывают свои филиалы и учреждают свои дочерние структуры в Гонконге, участвуют в листинге фондовой биржи Гонконга. Хотя Гонконг не считается офшором, но там существует особый льготный режим налогообложения. Ставка налога на прибыль для компаний, ведущих деятельность в Гонконге, составляет 16,5 %. Если компания не вела деятельности на территории Гонконга и не получала доходов от источников в Гонконге, она не подлежит налогообложению. В Гонконге отсутствуют налоги на прирост капитала, дивиденды, проценты, роялти, получаемые из-за границы или отправляемые за границу. Особенностью экономики Гонконга является жесткая привязка его валюты не только к доллару США, но также к процентным ставкам кредитной системы США. Поскольку в американской экономике процентные ставки уже давно находятся практически на нуле, на таком же уровне они и в Гонконге. Все это способствовало превращению Гонконга в один из ведущих международных финансовых центров. В первую очередь, этим центром пользуются компании и банки КНР. Гонконг, будучи одним крупнейших экспортеров товаров в мире, является не только финансовыми, но и торговыми воротами Китая, причём более 90% гонконгского экспорта – реэкспорт товаров, поступающих из КНР. Значитальна роль Гонконга также в импорте некоторых товаров КНР. Например, золота. Так, согласно последним данным, за январь-ноябрь 2015 г. Китай импортировал из Гонконга 732,5 тонн золота. Китайский юань без особых проблем перемещается на территорию специального административного района Гонконг и активно участвует в операциях обмена на гонконгский доллар. Юань, обращающийся на территории Гонконга, получил название «офшорный юань». Его валютный курс по отношению к доллару Гонконга и доллару США несколько отличается от валютного курса основного юаня; динамика двух курсов не всегда синхронна, иногда может быть даже разнонаправленной. Гонконг может исполнять по отношению к Китаю в целом роль не только «ворот», но и буфера. Речь идет о защите от возможных американских санкций в отношении Пекина в случае обострения политических, экономических и финансовых противоречий между США и КНР. Такую «буферную» функцию Гонконг негласно выполнял в отношении КНР еще во времена Мао Цзэдуна. Гонконг может представлять интерес как «буфер» и для российских компаний и банков, защищая их от экономических санкций Запада. Гонконгский доллар рассматривается крупным российским бизнесом как наиболее удобная «буферная» валюта. http://www.fondsk.ru/news/2016/02/08/osobaja-rol-gonkongskogo-dollara-38508.html

|

|

|

|

|

Записан

Записан

|

|

|

|

Александр Васильевич

Глобальный модератор

Ветеран

Сообщений: 109084

Вероисповедание: православный христианин

Православный, Русская Православная Церковь Московского Патриархата

|

|

« Ответ #463 : 29 Февраля 2016, 12:57:51 » |

|